・市場より大きなリターンが欲しい

・レバレッジETFについて詳しく知りたい

・どんなレバレッジETFがあるのか知りたい

・レバレッジETFの運用実績を見てみたい

⇩クリックでブログランキングの応援をしてください。

(応援してくれるみなさん、いつもありがとうございます。)

こんにちは!

レバレッジETFが低迷中の

『ここ屋』よ!

8月の米国市場は決算シーズンを乗り越える中でハイテク株が急落していきました。

相場が全体的に下落したことで資産を減らした人も多いと思いますが、特にレバレッジ商品(ブル型)を運用している人は気が気じゃないはずです。

これからレバレッジETFの購入を考えている人も、最近のレバレッジ商品の値動きを事前に知りたいのではないでしょうか?

そこで今回の記事では、筆者の保有している『レバレッジETFの運用実績(23ヶ月)』を公開しながら、米国のレバレッジETFについて解説していきたいと思います。

レバレッジETFの運用実績(23ヶ月)公開

それではここからは、筆者が保有しているレバレッジETFの運用実績を見ていきたいと思います。(使用しているチャートとリターンは8月末現在)

筆者の保有しているレバレッジETF

筆者が保有しているレバレッジETFは以下の3銘柄です。

・SPXL

・TECL

・CURE

続けてレバレッジETFの運用実績を見ていきたいと思います。

記事の後半ではTQQQやSOXLの

パフォーマンスも確認していくわよ!

日本人に人気のレバレッジETFやな

レバレッジETFの運用実績

保有しているレバレッジETF、3銘柄の運用実績とチャート解析をしていきます。

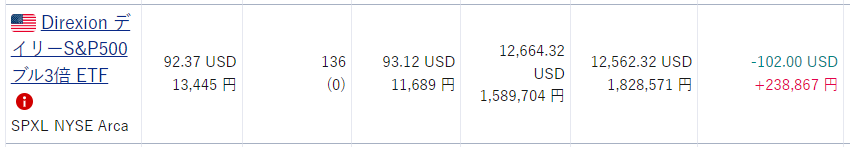

SPXLの運用実績

SPXLの直近1年の日足チャートですが、昨年10月から上昇相場が続いていることが確認できます。

直近1年のリターンは+28.2%上昇しており、昨年10月の底値からは+75%の爆上げしています。

8月単月では▲6.3%の下落をしていますが、現在は回復基調にあります。

株価は50日移動平均線を奪還してMACDも上昇トレンドを示していますので、このまま年初来高値の更新して欲しいところです。

年初来では+46.5%の上昇よ!

次に筆者が保有するSPXLの運用実績を紹介していきます。

保有しているSPXLは3月の下落時に大きく買い増しをしていますので、平均取得単価は$91.2といったところです。

(保有口座が2つに分かれています)

現在の価格が$92.37のため、23ヶ月のリターンはドルベースで+1.28%の上昇でした。

(先月の+6.89%からは▲5.61%ダウン)

なんとかプラスはキープね!

円評価額では大幅プラスやけどな

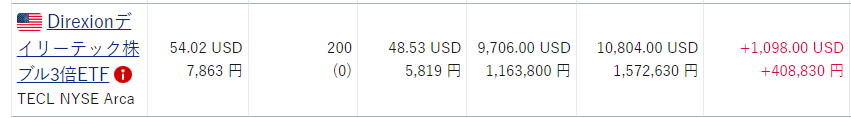

TECLの運用実績

TECLの直近1年の日足チャートですが、AIブームに乗って大きく上昇しています。

2023年に入ってから好調なTECLですが、直近1年のリターンは+72.15%の上昇をしています。

昨年10月の安値からは+172%の急騰をしており、3倍レバの威力を遺憾なく発揮しています。

8月は今年一番の急落となりましたが、現在は再び上昇をはじめて50日移動平均線を上抜けしてきました。

まずは今年7月につけた高値を取り戻して欲しいですね。

8月単月では▲6.79%の下落よ!

筆者は高値で掴んでしまったポジションもありますが、その後ナンピンして平均取得単価を下げてきました。

初期購入からは23ヶ月経過していますが、平均取得単価$45.1に対して現在価格は$54.02のためドルベースのリターンは+19.78%の上昇となりました。

(先月の+26.61%のからは▲6.83%ダウン)

ドルベースでは下落やけど

円ベースでは増えとるな

含み益は115万円を超えたわ!

CUREの運用実績

CUREの直近1ヶ月の日足チャートですが、長期のレンジから抜け出せません。

直近1年のリターンは+7.04%と上昇していますが、年初来では▲14.27%の下落をしています。

現在のCUREの株価は三角持ち合いを形成していますが、50日移動平均線が200日の下にあるダウントレンドを形成しています。

今年の米国市場の爆上げに出遅れているヘルスケアですが、今後の爆上げに期待していところです。

次に筆者が保有するCUREの運用実績を紹介していきます。

平均取得単価は$117.27に対して現在価格が$98.92ですから、23ヶ月のトータルリターンはドルベースで▲15.65%の下落です。

(先月の▲10.94%からは▲4.71%ダウン)

円ベースでは10.5%のプラスよ!

ヘルスケアは3ヶ月ぶりの反落やな

レバレッジETFのリターン推移

筆者の保有しているレバレッジETFについては、追加購入などもしているため純粋なリターンとは異なりますが、毎月の推移を記録しておこうと思います。

| ティッカー | 23ヶ月 (2023.8) | 22ヶ月 (2023.7) | 21ヶ月 (2023.6) | 20ヶ月 (2023.5) | 19ヶ月 (2023.4) | 18ヶ月 (2023.3) | 17ヶ月 (2023.2) | 16ヶ月 (2023.1) | 15ヶ月 (2022.12) | 14ヶ月 (2022.11) | 13ヶ月 (2022.10) | 12ヶ月 (2022.9) | 11ヶ月 (2022.8) | 10ヶ月 (2022.7) | 9ヶ月 (2022.6) | 8ヶ月 (2022.5) | 7ヶ月 (2022.4) | 6ヶ月 (2022.3) | 5ヶ月 (2022.2) | 4ヶ月 (2022.1) | 3ヶ月 (2021.12) | 2ヶ月 (2021.11) |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| SPXL | +1.28% | +6.89% | ▲1.33% | ▲15.49% | ▲17.08% | ▲20.02% | ▲37.17% | ▲31.64% | ▲41.56% | ▲34.84% | ▲41.84% | ▲53.81% | ▲30.97% | ▲28.16% | ▲41.89% | ▲23.6% | ▲19.62% | ▲4.28% | ▲14.75% | ▲10.09% | +19.43% | +20.89% |

| TECL | +19.78% | +26.61% | +19.78% | +3.30% | ▲19.09% | ▲17.56% | ▲51.35% | ▲49.61% | ▲60.81% | ▲56.07% | ▲60.09% | ▲67.94% | ▲46.65% | ▲40.63% | ▲57.98% | ▲40.57% | ▲35.19% | ▲14.55% | ▲24.34% | ▲18.05% | +17.24% | +22.02% |

| CURE | ▲15.65% | ▲10.94% | ▲14.72% | ▲23.67% | ▲11.43% | ▲18.14% | ▲19.06% | ▲9.62% | ▲1.42% | +5.25% | ▲6.98% | ▲28.00% | ▲15.73% | ▲6.25% | ▲9.04% | +1.33% | +4.35% | +9.76% | ▲9.25% | ▲5.65% | +18.26% | +2.26% |

3銘柄ともに8月は下落の1ヶ月となりましたが、TECLがもっとも大きくさげました。

SPXLはギリギリのプラスですが、CUREはマイナスを掘り下げてしまいました。

CUREはいつかプラ転するやろか

過去チャートを見れば大底を確認することは簡単ですが、下落相場で買い増しするって難しいですね。

もう底なんて来なくてもいいわ!

それでも売却する気はありません

『レバレッジ銘柄は長期投資に向かない商品』であることは、理解しているつもりです。

短期で利を狙うには適していると思いますが、そもそも筆者はトレードが得意だとは思っていないため、長期投資の予定でレバレッジETFを購入しています。

今後、また元本の半分以下に減ってしまうことも想定していますが、それでも10年以上保有していれば大きなリターンをもたらしてくれると信じています。

今は買うタイミングやないな

レバレッジETFとは

レバレッジETFとは指数(S&P500やダウ平均など)の日々の変動率に一定の倍数を乗じて算出されるレバレッジ指数に連動するETFです。

一定の倍数とは代表的には2倍や3倍などがあり、倍数が大きくなるほどリスクも大きく、それに見合ってリターンも大きくなります。

なんだか危険な匂いがするな

どんなレバレッジETFがあるの?

どんなレバレッジETFがあるのか、代表的なものをいくつか紹介していきます。

・SPXL

・TQQQ

・TECL

・SOXL

・WEBL

・CURE

・TNA

インバース型のレバレッジETFについても少し説明しておきますと、インバース型とは通常のブル型(値上がりを期待する指数)とは逆のベア型(値下がりを期待する指数)のETFで、価格が値下がりすると指数が上昇するといった下落相場で利益を出す商品です。

レバレッジETFについて、詳しく知りたい人はこちらの記事を参考にしてください。

人気のレバレッジETFのパフォーマンス

筆者が保有している銘柄以外の人気レバレッジETFのパフォーマンスを確認していきましょう。

TQQQのパフォーマンス

TQQQはQQQの3倍レバレッジETFです。

QQQはナスダック市場に上場している時価総額上位の銘柄から金融株を抜いた100銘柄で構成されており、比較的ハイテク株が多いETFとなります。

直近1年のチャートを眺めると、綺麗なカップウィズハンドルを形成したことが分かります。

昨年8月の高値をレジスタンスからサポートラインに変えて、直近1年では+58.03%の上昇をしており年初来では+139%の爆上げをしています。

8月単月では▲6.33%の下落をしているTQQQですが、現在の株価は再び50日移動平均線の上に戻ってきました。

少し買われすぎていることが懸念されますが、今後まだ少し上昇が期待できそうです。

SOXLのパフォーマンス

SOXLは半導体株指数のSOXに3倍のレバレッジをかけたブルETFです。

SOXLの直近1年チャートを眺めると、年初から上昇させていた株価は5月末に爆上げが待っていました。

昨年10月の底値からは+250%の暴騰をしており、年初来でも+145%の上昇をしています。

これぞレバレッジETFの驚異的なパフォーマンスと言いたいところですが、昨年のような下落相場ではSOXLは▲90%もの暴落をしました。

半導体の成長を信じるのであれば、次回急落した場面でエントリーするのも面白い銘柄ですね。

レバレッジETFは短期の相場でも大きなリターンを出すことができますが、市場のニュースなどをいち早くキャッチする必要があります。

毎日のニュースや個別株の情報などはmoomooアプリが非常に便利です。

⇩無料でダウンロードはこちら

レバレッジETF23ヶ月運用実績公開『SPXL・TECL・CURE』まとめ

レバレッジETF23ヶ月運用実績公開『SPXL・TECL・CURE』をまとめていきます。

◎レバレッジETFとは原子数の日々の変動率に一定の倍数を乗じて算出されるレバレッジ指数に連動するETF

・レバレッジには2倍や3倍がある

◎インバース型のレバレッジETFとは通常のブル型(値上がりを期待する指数)とは逆のベア型(値下がりを期待する指数)のETF

◎代表的な銘柄としてSPXL、TQQQ、TNA、SOXL、TECL、CURE、WEBLなどがある

◎レバレッジETFは通常よりも大きなリターンが望めるが、その分リスクも大きい

・上昇相場では大きなリターンが狙える

・BOX相場に弱い(指数よりも下落する)

・暴落相場にはめっぽう弱い

◎レバレッジETFが向いている人はリスク許容度の大きな人

◎レバレッジETFを運用するならコア・サテライト戦略がおすすめ

現在のようなボラティリティの高い相場で、レバレッジ商品を買い向かうことは非常にリスキーな行為です。

しかし、大きなリスクを伴うからこそ、大きなリターンを狙うこともできます。

このままリセッション入りする可能性もありますが、筆者は更にレバレッジETFの買い増しを考えています。

『強気相場は、悲観の中に生まれ、懐疑の中に育ち、楽観の中で成熟し、幸福感の中で消えていく』と言われています。みなが悲観に暮れている時がチャンスのようです。

投資は自己責任ですので、自分のリスク許容度を理解して、投資を楽しんでください。

米国ETFに興味がある人は、まとめ記事がありますので参考にしてみて下さい。

最後まで読んでくれてありがとう!

レッツ エンジョイ ライフ!

これからも市場の動向や投資に役立つ情報を発信していきますので、良かったらブログランキングのフォローなどもしていただけると嬉しいです。

記事が良かったと思ったら⇩クリックしてもらえると励みになります

米国市場の情報収集はこちらのアプリがおすすめです。

⇩無料でダウンロードはこちら

SBI証券の新サービス『クレカ積立』でお得にポイントがもらえるサービスです。

SBI証券『クレカ積立』について詳しくはこちら

通常の申し込みページよりもお得な『10,000円+10%の紹介特典』がもらえるURLです。

コメント