・住宅ローンが引き上げられるワケ

・日本のインフレ率の推移

・住宅ローンで破産してしまう理由

・破産を回避する方法

⇩クリックでランキングの応援をしてください。

(応援してくれるみなさん、いつもありがとうございます。)

こんにちは!

今回は住宅ローンのお話よ!

米国のFRBが利上げをはじめたことが話題になっています。

目的は『インフレ退治』ですが、ウクライナ情勢も相まって世界は歴史的インフレ時代に突入しています。

日本に暮らしているとインフレと言われてもピンとこないかも知れませんが、われわれ日本人にとってもインフレの足音はジワジワと忍び寄ってきます。

超低金利時代が続く日本ですが、多くの日本人が破産に危機に晒されていることに気付いてもいない状況です。

不安を煽るようで申し訳ありませんが、住宅ローンを抱えている人は注意が必要です。

住宅ローンは日本人の大半がかかえている大きな負債ですが、ローン金利が上昇したら困りませんか?

今、その住宅ローン金利が上昇をはじめる可能性があるのです。

そこで今回の記事では、【日本の住宅ローンに警告】4人に1人は破産の危機『あなたヤバい?』について解説していきたいと思います。

日本の住宅ローン金利が引き上げられるワケ

現在、日本の住宅ローン金利は歴史的に見ても最低水準です。

それは日本経済の成長と関係があります。

では何故、住宅ローン金利が上昇する可能性があるのかを、日本のインフレの歴史とともに順を追って見ていきましょう。

日本の超低金利時代はいつから?

米国のFRBと同様に、日本では『日銀』によって政策金利が決定されています。

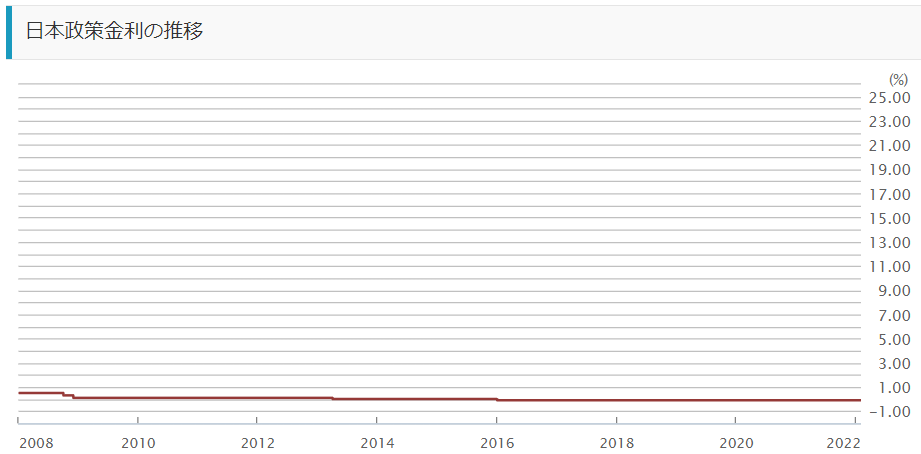

過去15年の日本の政策金利を見ていきましょう。

何じゃこれ

グラフと言うより線やな

今から14年前の2008年には0.5%だった政策金利は、2009年には0.1%、2013年には0%、2016年にはとうとうマイナス0.1%に下げられてきたのです。

マイナス金利って知ってました?

1990年代の『バブル期』と呼ばれる日本経済のピーク時には、公定歩合が6%もあったので銀行預金しているだけでお金が増えた時代だったんですね。

だから昔の人は銀行に貯金しろと

言っとったんやな

『アベノミクス』なんて造語を聞いたことがある人もいると思いますが、日本の経済成長は長年低迷しており、経済の活性化を計るために『ゼロ金利政策』を取っているのです。

にもかかわらず、日本はインフレどころかデフレ現象が起きている始末。

日本にもインフレって起きてるの?

日本のインフレ率を過去12年を遡って調べてみました。(比較するために米国を対象としました)

| 年 | 2021 | 2020 | 2019 | 2018 | 2017 | 2016 | 2015 | 2014 | 2013 | 2012 | 2011 | 2010 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 米インフレ率 | 7.1 | 1.52 | 1.81 | 2.44 | 2.14 | 1.26 | 0.12 | 1.62 | 1.47 | 2.07 | 3.14 | 1.64 |

| 日インフレ率 | ▲0.2 | ▲0.06 | 0.48 | 0.98 | 0.47 | ▲0.12 | 0.79 | 2.76 | 0.34 | ▲0.06 | ▲0.27 | ▲0.72 |

米国が歴史的なインフレに頭を悩ませている環境下で、どうやら日本はデフレが起きているようです。

そもそもインフレ、デフレどっちがいいの?

健全な経済発展のためには、適度なインフレが必要とされています。

『物が売れ、所得が上がり、消費が増える』といった循環によって経済は発展します。

しかし、過度なインフレは経済を停滞させます。

モノの値段だけが上昇し、所得が上がらなければ『買い控え』が起き、お金が循環しなくなるからです。

適度なインフレってどのくらい?

経済が成長を続けるために適当なインフレ率は2%とされています。

現に米国をはじめとする先進国は、目標インフレ率を2%として政策金利を調整しています。

これは日本にも当てはまるはずなのですが、日本は全くと言って良いほどインフレが起きていませんね。

日銀の総裁も目標インフレ率

2%と言ってたわ!

どんだけ舵取りヘタやねん

日本が高インフレだったのはいつまで?

敗戦直後の日本ではハイパーインフレが起き、年間で数十倍という時代がありました。

これはまだ日本が先進国と言われる前の話ですので今回の話題とは異なりますが、高度経済成長を迎えた日本では、1973年のオイルショック時には11%を超えていたようです。

1980年代の日本では年間平均2.4%程度の上昇をしていましたが、1989年には日銀が急激な金融引き締めを行った結果、バブル経済は崩壊しデフレ傾向が強化され、経済が20年以上に渡って停滞しました。(これが『失われた20年』と呼ばれています。)

国際的インフレは日本にも波及する

これまでインフレを起こしたくとも起こすことができなかった日本ですが、今回の世界的なインフレの波は日本にも到達するのでしょうか?

日本の産業において、原料の需給バランスはほとんどが輸入に頼っています。

原油をはじめとしたエネルギー、穀物、貴金属など、ほとんどが輸入製品です。

現在の日本でも、ガソリン価格の値上がりや、食料品なども値上げしていることに気付くと思います。

原材料の値上がりは、今後も当分のあいだ続くトレンドだと思っても良いかもしれません。

日本も利上げをせざるを得ない日が近い

日本のゼロ金利政策が解かれるのは、何も1年以内というワケではありません。

とはいえ、日本のインフレ率に上昇の兆しが見えていることも確かです。

また、国債が上昇していることにも注目したいところです。

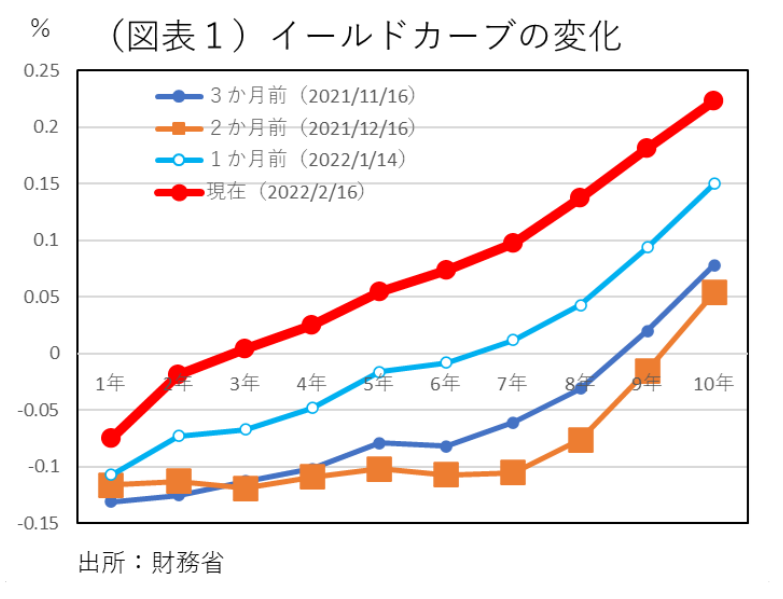

下のグラフは日本国債の変化の推移ですが、直近でイールドカーブに大きな変化が起きています。

ここ数ヶ月で長期国債の金利は、0.25%に届く勢いで上昇を続けています。

いよいよ日本でもインフレが起きる前兆が見えてきました。

長期金利が上昇すれば住宅ローン金利も上昇する

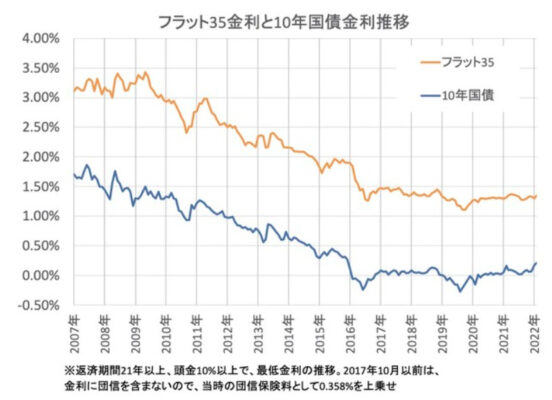

長期金利が上昇すると、相関性の高い住宅ローン金利は上昇します。

下のグラフは10年国債金利と住宅固定金利(フラット35)の推移と表していますが、非常に相関性が高いことがわかります。

長期金利の上昇がはじまった現在、今後は住宅ローン金利は上昇するとみられています。

住宅ローン契約者の4人に1人は破産の危機にある

現在の超低金利時代は、いつまでも続かないと考えられています。

日本においても金利は上昇し、それにつられて住宅ローン金利も上昇をはじめます。

では何故、4人に1人は破産の危機にあるのでしょうか?

現在の住宅ローン金利は歴史的に最低水準にある

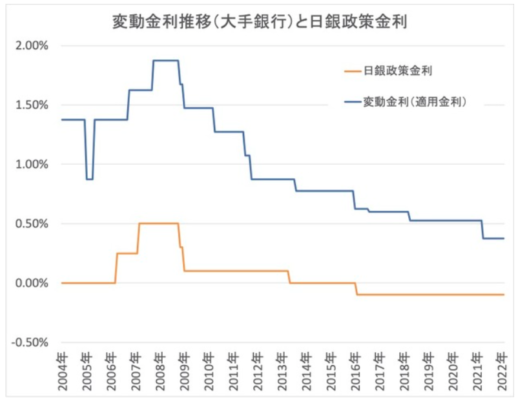

現在の住宅ローン金利は、歴史的にも最低水準にあります。

2008年には1.875%あった金利も、現在では0.475%にまで低下しています。

上のグラフの数値は大手銀行の金利であって、ネットバンクではさらに競争は激化し0.4%を切る金融機関も現れています。

安い金利でお金借りれてラッキーやわ

それが大きな落とし穴になるのよ!

固定金利と変動金利どっちが安全?

住宅ローンを借りる際には、大きく分けて3つの選択肢があります。

・変動金利型

・固定金利型

・固定期間選択型

ここでは解説をシンプルにするために、変動金利型と固定金利型に絞って比較していきます。

変動金利型とは、文字通り金利が変動していきます。

一方の、固定金利型も文字通りに金利が変わらないといったローン方法です。

| メリット | デメリット | リスク | |

|---|---|---|---|

| 変動金利型 | 安い | 返済計画しにくい | 高い |

| 固定金利型 | 返済計画しやすい | 高い | 低い |

では、この2者でどちらが安全かと聞かれたら、答えは固定金利型です。

とはいえ、変動金利の方が現在の金利は低いのでお得になるメリットはあります。

ただし、このまま低金利時代が続けばといった条件があります。

変動金利型で借りている人が2/3を超えている

住宅ローンを組む際に、変動金利型を選んでいる人が全体の2/3(67.4%)を占めています。

これは、固定金利型に比べて変動金利型が安く借りれることと、近年はずっと低金利時代だったことが要因のようです。

安くお金を借りれることは、一見してお得なようにも見えますが、『変動型』であることのリスクを忘れてはいけません。

あなたは、変動金利型を選ばさせられてはいませんか?

ほぼフルローンの人は注意が必要

住宅ローンを組んでいる人の中で、90%以上といったフルローンに近い人の割合がもっとも高い35%を占めているとのことです。

住宅取得金額の平均が、3,500万円から4,500万円といった多額な借金であるにもかかわらず、変動金利型を選んでしまっては、生涯の資産形成の計画は『お上次第』ということになってしまいます。

金利が上がらんことを祈るのみやな

自分ではコントロール不能な範囲よ!

一昔前までは変動金利でも3%~4%以上だったことを忘れてはいけません。

ギリギリで借りた人ほどヤバいかも

あなたが住宅を取得する時に、ローンの相談は誰としましたか?

おそらくハウスメーカなどの住宅販売会社でしょう。

彼らはあなた方をお客さんとして温かく迎えてくれたはずです。

その意味をもう一度よく考えて下さいね。

大切な商売道具やからな

カモにされたのね!

あなたの所得を把握し、ギリギリ支払える(借りられる)金額を設定し、『この金額の住宅なら購入できますよ!』と言ってくれたことでしょう。

そりゃ、なるべく高い買い物をさせたいですからね。

金利が上昇するとローンを払えなくなる人が続出する?

変動金利型を選んでかつフルローンに近い人は、住宅ローンを組んでいる人の全体の約1/4にあたります。

(変動金利)67.4%x(フルローン)35%=23.6%

また、現在の日本の住宅価格は平均で4,000万円と言われています。(首都圏などはもっと高いでしょうね)

すでに住宅ローンを借りていて、元本がいくら減っているかは人によりますが、ローン残債が3,000万円、ローン年数が30年残っていると仮定します。

金利が2%も上昇したら毎月の支払額は5万円もアップし、総支払額は1,000万円ほど多くなります。

確かに、これでは支払えなく人も出てきてしまいそうですね。

破産を回避するための方法

ここまでの話は可能性を示唆しているだけで、確実に未来がそうなると言っているわけではありません。

とはいえ、金利上昇が既定路線である以上、リスクとしては大いに含んでいると言って良さそうです。

では、そうすればそのリスクを回避できるのでしょうか?

利上げが進む前に繰り上げ返済する

まあこれが一番手っ取り早い方法ですが、利上げが進行する前に住宅ローンを繰り上げ返済してしまうことですかね。

とはいえ、現在は超低金利時代のため、安く借りれているうちはこのままの方が資産効率は良いと言えそうです。

特に、住宅ローン減税の期間内の人であれば、1%の住宅ローン控除が受けられますので、繰り上げ返済をすると損してしまうなんてこともあるのでご注意ください。

そもそも資金がなきゃローン返せへんで

投資で返済のための資金を稼ぐ

当然のことながら、ローン金利の上昇に対応するにしても、繰り上げ返済するにしても資金がなければなりせん。

そのためにも、コツコツと積立投資などをしていざという時のために備えましょう。

ローンで家計がギリギリなんて人は

そもそも自分に見合っていない

買い物をしたと思うべきよ!

金利が低いうちに固定金利に変えておく

ほぼフルローンで変動金利で借りてしまった人の中で、なかなか投資で大きな金額を作ることができなそうな人は、今のうちに安い変動金利に切り替えるか、安いうちに固定金利に乗り換えることが選択の視野に入ってきます。

・従来の高い固定金利から現在の安い変動金利に切り替える

・変動金利のリスクに耐えられなさそうな人は今の安い固定金利に切り替える

変動金利が高くなってきてから固定金利型に切り替えようと思っても、その時の固定金利はさらに高くなっているはずです。

長期の返済期間が残っている人は、今のうちに固定金利型に切り替えるといった方法をとることで将来のリスクを減らすことができます。

また、それほどローン残債が多くない人でも、一昔前に借入した(高い金利で借りた)人であれば、現在の(低い金利の)変動金利型に切り替えることで、大きな金額を得ることができるはずです。

どちらにせよ一度、住宅ローン借り換えの相談をすることで選択肢を増やしてくれることでしょう。(相談するだけは無料ですので現状を知ることが大切です)

【日本の住宅ローンに警告】4人に1人は破産の危機『あなたもヤバい?』まとめ

【日本の住宅ローンに警告】4人に1人は破産の危機『あなたもヤバい?』をまとめます。

日本の住宅ローン金利が引き上げられるワケ

・日本もインフレが波及する可能性がある

・将来的には日本でも政策金利を上げてくる

・日本の長期金利が上昇をはじめている

・長期金利が上昇すれば住宅ローン金利も上昇する

住宅ローン契約者の4人に1人は破産の危機にある

・契約者の2/3は変動金利型を選択している

・そのうち1/3の人はフルローン状態

・住宅金利上昇で毎月の支払額が上昇する

住宅ローン破産を回避する方法

・機を見て繰り上げ返済する

・投資で資金をつくっておく

・住宅ローンの見直しをする

日本人にとっても夢と言われることも多いマイホームですが、生涯の買い物の中ではもっとも高額なものです。

大きな買い物で失敗してしまうと、生涯の資産形成は成功できません。

お金が全ての世の中ではありませんが、自由や豊かさの基盤になることは確かです。

投資で資産を大きくする前に、支出のコントロールをすることも重要な資産形成のひとつです。

将来の自由を手にするまで、お互い頑張りましょうね。

最後まで読んでくれてありがとう!

レッツ エンジョイ!

記事が良かったと思ったら⇩クリックしてもらえると励みになります

SBI証券が新サービス『クレカ積立』で、お得にポイントがもらえるサービスです。

SBI証券『クレカ積立』について詳しくはこちら

通常の申し込みページよりもお得な『紹介特典2,000ポイント』がもらえるURLを貼っておきます。

ビットコインと言えば500円から仮想通貨が買えるコインチェック!

このリンクから会員登録すると、もれなく1,000円プレゼントされます!

*紹介URLをクリックして表示されたページから、別のページに移動してしまうと、報酬対象外になります。

コメント