・米国株がまだ少し上昇する理由

・リセッション入りする予兆

・すぐにはリセッション入りしない理由

・リセッション入りする前にしておくこと

・リセッション入りしても続けること

⇩クリックでランキングの応援をしてください。

(応援してくれるみなさん、いつもありがとうございます。)

こんにちは!このまま米国株の

上昇を期待する『ここ屋』よ!

今週は米国市場にとって、直近1年の中でも大きな上昇をした1週間でした。

ダウは+5.22%、S&P500は+6.12%、NASDAQ100は+8.29%と、とても1週間の値幅とは思えない大幅上昇でした。

とはいえ、年初来では3指数ともマイナスリターンと不安が拭えない相場が続いています。

FFレートの引き上げをはじめたFRBですが、今後はバランスシートの縮小も予定しているようです。

ウクライナ侵攻による地政学的リスクは、いつで続くのか心配される中で、足元ではインフレの高止まりが懸念されています。

このままでは米国はリセッション(景気後退局面)入りしてしまうのではないかと、心配する投資家も多いのではないでしょうか?

しかし、筆者はまだ少し米国株は上昇の余地があると考えています。

そこで今回の記事では、リセッション入りの予想は可能?!米国株はまだ少し上昇が見込める理由について解説していきたいと思います。

リセッション入りの予想は可能?!米国株はまだ少し上昇が見込める理由

リセッションとは景気後退局面のことで、長期では経済成長を続けてきた米国においても、数年に1度のペースで訪れてきました。

また、その多くは予想可能だったことが明らかになっています。

では、その予測可能だった理由について考えていきます。

リセッション前に起こる『逆イールドカーブ』

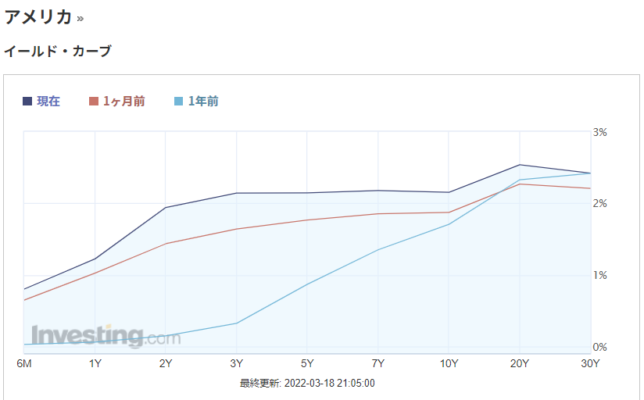

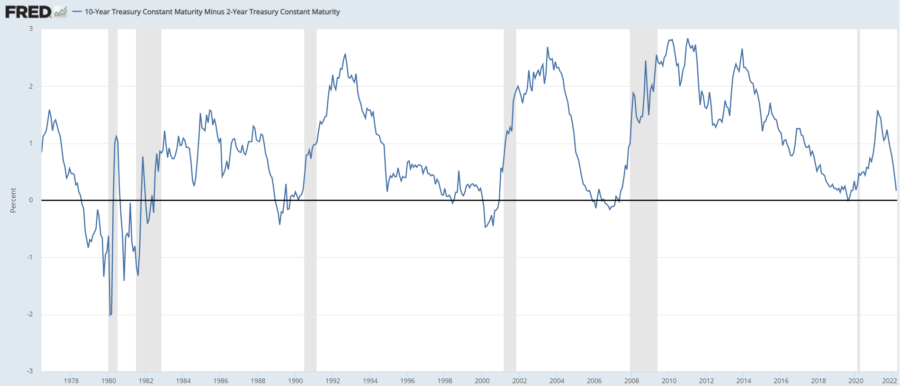

『逆イールドカーブ』とは、主には米10年債利回りが米2年債利回りを下回ることを指します。

短期債の利回りと、長期債の利回りの差がなくなってくることを『フラットニング』と呼びます。

現在の米債券市場では、イールドカーブのフラットニング進んできました。

1年前では2年債利回りと10年債利回りの差は1.5%以上ありましたが、現在は0.2%にまで縮小されています。

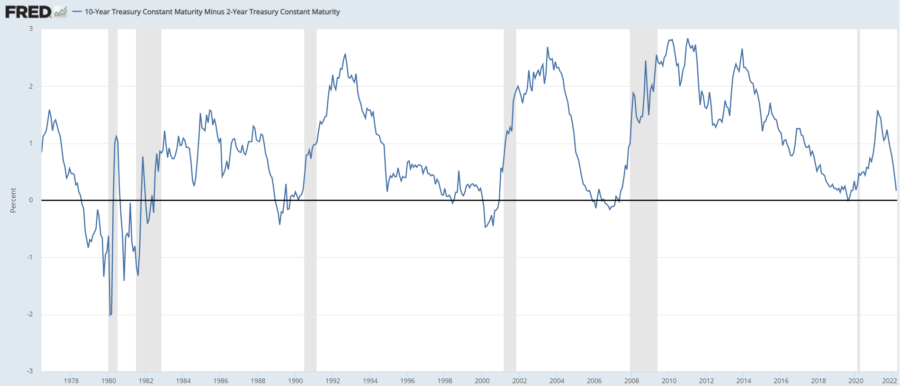

これまでは逆イールドの後にリセッション入りしている

過去を振り返ると、逆イールド発生の後に米国市場はリセッション入りしてきた経緯があります。

グレーの網掛け部分が米国のリセッション局面で、直近では2020年のコロナショック、2008年のリーマンショック、2001年のドットコムバブル崩壊が記憶に新しいですね。

そして、青いラインが中央の黒い直線を下に切った場面が『逆イールドカーブ』の発生点です。

見事に逆イールド発生後に、リセッション入りしていることがわかります。

すでに逆イールド発生の前兆が見える

すでに米国の債券市場では、7年債利回りが10年債利回りを上回るといった現象が起きています。

通常であれば、債券利回りは長期であればあるほど金利は高くなり、銀行などは長短金利差で利益を出すビジネスモデルであるため、長短金利差が大きい方が景気は活性化します。

逆に金利差が小さくなると、銀行は貸し渋りをするために景気は後退すると言われています。

7年債に続いて5年債や3年債まで逆転してしまうようですと、いよいよ逆イールドカーブが発生する可能性が高まります。

当ブログでも引き続きウォッチしていき、逆イールドカーブが発生した際にはみなさんにもお知らせするつもりですが、自分で確認したい場合はこちらのサイトが便利です。

FFレートの引き上げは加速する公算が高い

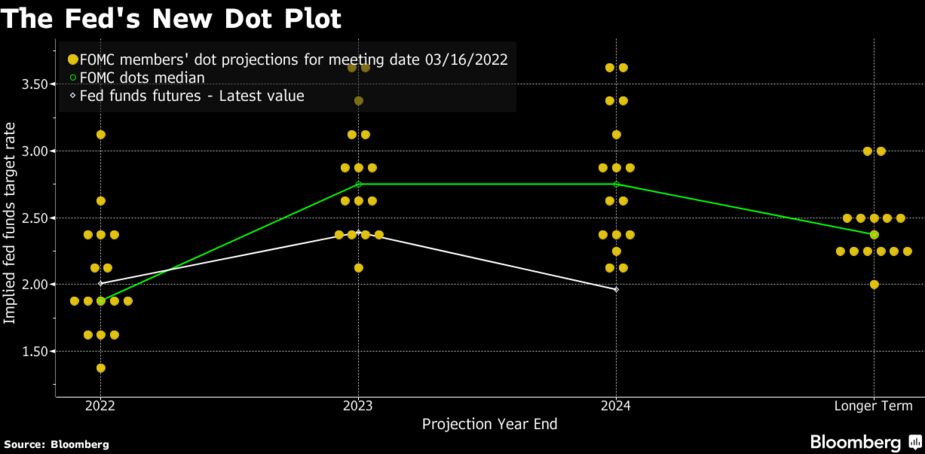

先日行われたFOMCで0.25%の利上げが発表されるとともに、2022年末までに7回の利上げが妥当であることは示唆されました。

FEBは市場と対話をしながら、株式市場が混乱を起こさないように金融政策を発表していきます。

今回の利上げに関しても、昨年から何ヵ月もかけて少しずつ利上げの可能性を匂わせながら、慎重に実施してきました。

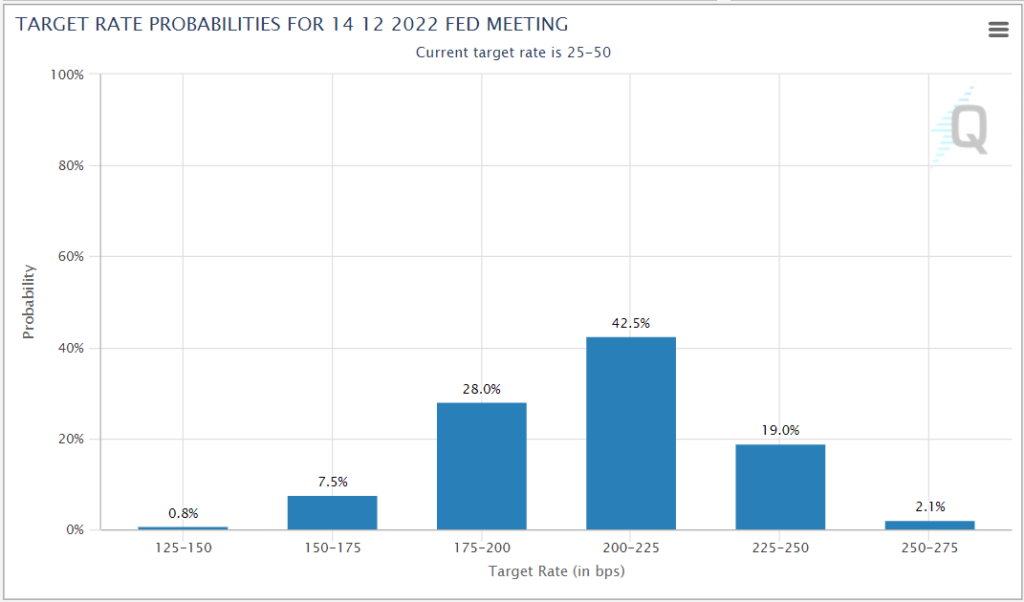

現状では年末までに1.9%の金利を目指すFRBに対して、市場はよりタカ派の予想をしているようです。

Fed Whatchでは、2022年末までの利上げ回数は8回と予想していますので、FEBのドットプロットよりも早い利上げスピードを織り込んでいるようです。

2021年の11月から開始されたテーパリング(量的緩和の縮小)の開始時期やペースなどに関しても、徐々に織り込んでいきながらも、結局は当初の予想よりも早い時期から早いペースで決定したといった経緯があります。

ですから、今回の利上げペースやQT(量的引締め)に関しても、現在発表しているものより加速するといった可能性も大いにあり得ると考えられます。

逆イールドが発生してもすぐにリセッション入りするワケではない

過去のデータに基づくと、逆イールドが発生しても、すぐにリセッション入りするワケではないようです。

先ほどのグラフをもう一度確認しますが、逆イールドカーブが発生してからリセッション入りするまでには、概ね1年から2年の猶予があります。

コロナショックでは突発的だった景気後退でしたが、それ以外のリセッションでは必ず逆イールドの後にある程度の期間を要しています。

現在でもイールドカーブのフラットニングは進行していますが、リセッション入りするにはまだ猶予があることから、米国市場はまだ少し上昇の余地があると考えられます。

リセッション入りしない可能性もある

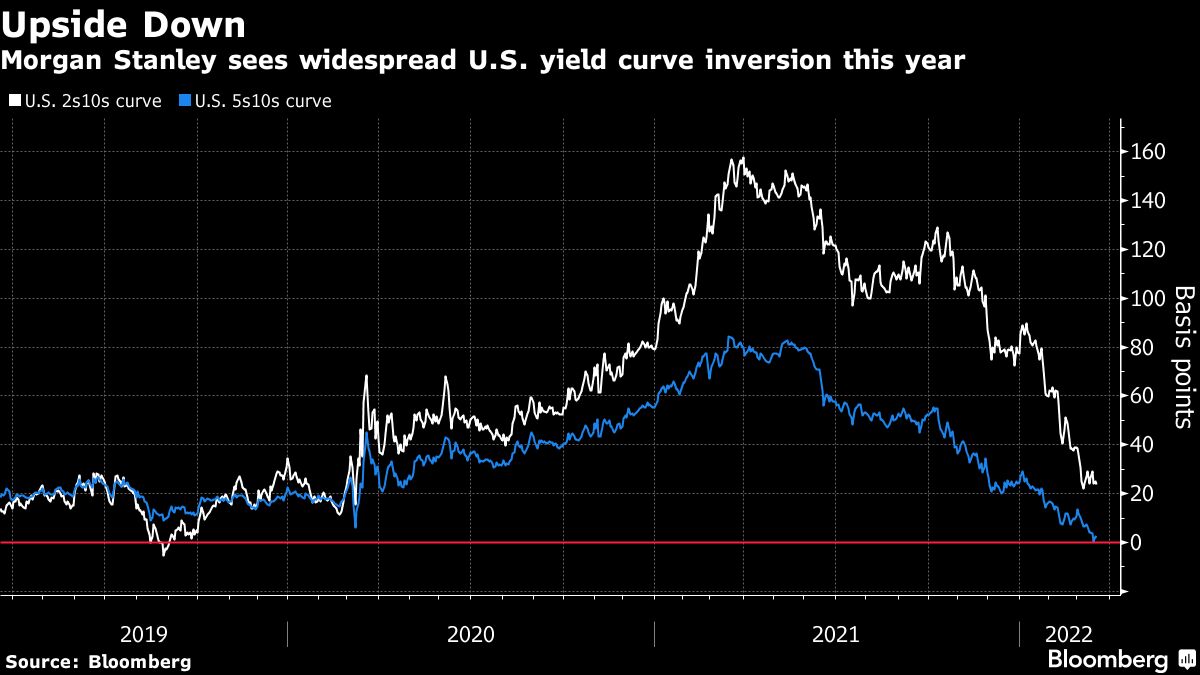

逆イールドが起きてもリセッション入りしないと、モルガン・スタンレーのストラテジストは提唱しています。

これまでは逆イールドが発生した数年以内にはリセッションが起きてきましたが、『市場は逆イールドに慣れると考える』と言っているストラテジストがいるようです。

ホンマかいな

市場は金融引き締めを織り込む準備があることに加え、量的緩和(QE)や投資家によるコモディティにへの資金回避などによる歪みをその要因として挙げています。

モルガンスタンレーのストラテジストは『逆イールドそれ自体は、短期的なリセッションリスクの高まりの論拠としては十分ではない』と続けています。

リセッション入り前にすべきこととリセッション入りしても続けること

今回の金融引き締めによってリセッション入りするかどうかは定かではありませんが、今後も投資を続けていれば市場には必ずリセッションは訪れます。

それでは、われわれ個人投資家はリセッションに対して、どのように向き合えばよいのでしょうか?

リセッション入り前にすべきこと

景気後退局面を迎えた市場に対して、われわれ個人投資家は投資を中断すべきなんでしょうか?

確かにリセッション時には、ほとんどの株価は暴落します。

とはいえ、いつ反転上昇してこれまでの株価を取り戻すのかも予測はできません。

全降りしてしまうと、反転上昇のリターンを取りこぼすだけではなく、再エントリーのタイミングすら見失いかねません。

まずは、いつリセッション入りしても良いようにアセットアロケーションを見直し、キャッシュポジションを確保しておくことが重要です。

また、景気後退局面ではハイリスク資産は真っ先に売られ、実績のない銘柄などは大きく売り込まれるでしょう。

直近で株価の反発をしたハイパーグロース株などは、ある程度見切りをつけておいた方が良いでしょう。

リセッション入りしても続けること

リセッション入りしても積立投資の継続は重要です。

積立投資とは、そもそもドルコスト平均法で平均取得単価を下げるためのものですから、株価下落時には『お買い得タイム』と言えます。

今年に入ってから『つみたてNISAを解約した』とか、『インデックスの買付を中断します』などとツイートしているアカウントを見ますが、このブログを読んでいる人が間違った投資判断をしてしまわないように、これからも正しい(と考えている)情報を提供できればと思っています。

インデックスファンドの積立投資は、誰にでも再現性の高い投資パフォーマンスを提供してくれます。

つみたてNISAだけでは大きな資産形成はできません。

もう一歩踏み込んだ積立投資を軸とすることをおすすめします。

リセッション入りの予想は可能?!米国株はまだ少し上昇が見込める理由まとめ

リセッション入りの予想は可能?!米国株はまだ少し上昇が見込める理由をまとめます。

逆イールドカーブが発生するとリセッション入りする

・2年債利回りが10年債利回りを超えると逆イールド

・現在は7年債利回りが10年債利回りより上昇している

・過去は逆イールドが発生して数年以内にリセッション入りしてきた

・今回の逆イールドではリセッション入りしない可能性も

リセッション入りする前にアセットアロケーションの整理を

リセッション入りしても積立投資は継続する

高止まりするインフレと、地政学的リスクにより大きな下落をしてきた米国市場ですが、今週は大きな反転を見せました。

とはいえ、これから金融引き締めに向かう市場では、いつリセッション入りするかわかりません。

当面は相場をウォッチしていくと同時に、自分のポートフォリオを整理しておきたいところです。

投資は自分のリスク許容度を理解して、自己責任、自己判断でお願いします。

最後まで読んでくれてありがとう!

レッツ エンジョイ!

記事が良かったと思ったら⇩クリックしてもらえると励みになります

SBI証券が新サービス『クレカ積立』で、お得にポイントがもらえるサービスです。

SBI証券『クレカ積立』について詳しくはこちら

通常の申し込みページよりもお得な『紹介特典2,000ポイント』がもらえるURLを貼っておきます。

ビットコインと言えば500円から仮想通貨が買えるコインチェック!

このリンクから会員登録すると、もれなく1,000円プレゼントされます!

*紹介URLをクリックして表示されたページから、別のページに移動してしまうと、報酬対象外になります。

コメント