・米国株を大きく分類する11のセクター

・各期間を切り取ったセクター別パフォーマンス

・おすすめのセクターETF

・セクター別パフォーマンスから見える現在の市場

・今後の上昇が予想されるセクター

⇩クリックでブログランキングの応援をしてください。

(みなさんの力でランキング押し上げて下さい!)

こんにちは!

上昇セクターに乗っている『ここ屋』よ!

2021年も好調な米国市場ですが、9月には大きな調整局面を迎え一時的に大きな下落をしましたが10月は反発上昇しています。

おそらく11月からはテーパリングが開始され、8ヶ月ほどでテーパーは完了する公算が高く、2022年には政策金利の上昇が開始されるはずです。

これらの情報については、すでに相場は織り込み済みと予想される中、市場には多くの不安材料も残されています。

不透明な市場で安全にリターンを求めるのであれば、VTI(全米株式)のような指数に連動する銘柄を保有しておくことが安全策と言えそうです。

とはいえ、指数以上のパフォーマンスを求める個人投資家も多いのではないでしょうか?

現在のトレンドを掴み、少しでも指数以上のリターンをつかみ取るためにも、市場の流れに敏感に反応したいところですね。

そこで今回の記事では、【2021年10月】米国株セクター別パフォーマンスを解説していきたいと思います。

【2021年10月】米国株セクター別パフォーマンス

米国に上場する5,000以上の株を大きく分類すると、11セクターに分かれます。

・情報技術(Information Technology)

・ヘルスケア(Healthcare)

・一般消費財(Consumer Cyclical)

・通信(Communication Services)

・金融(Financial)

・資本財(Industrials)

・生活必需品(Consumer Defensive)

・公益事業(Utilities)

・素材(Materials)

・不動産(Real Estate)

・エネルギー(Energy)

それぞれのセクターが、どのようなパフォーマンスを出しているのかを確認していきましょう。

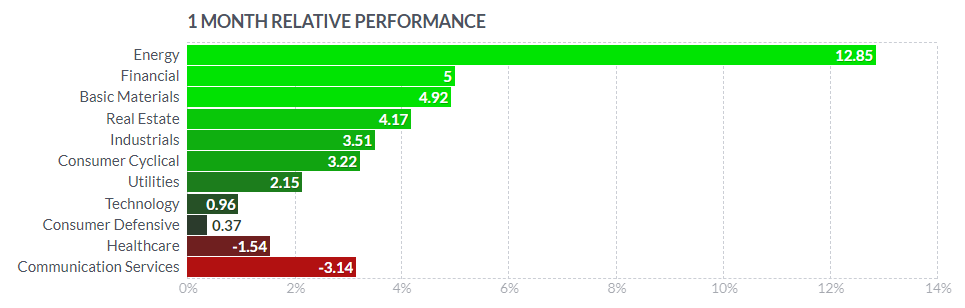

【1ヶ月(10月)】セクター別パフォーマンス

1ヶ月(2021年10月)のセクター別パフォーマンスを見ていきます。

ぶっちぎりに上昇しているのがエネルギーセクターで、1ヶ月で+12%以上も上昇しています。

続いて、金融、素材、不動産、資本財と続きますが、先月好調だった情報技術セクターと通信セクターは低迷しています。

特に通信セクターに関しては▲3%以上も下落しており、FB(フェイスブック)、GOOGL(グーグル)、DIS(ディズニー)、TWTR(ツイッター)、T(AT&T)などが不調だったことが要因でした。

10月は11セクターのうち、9セクターがプラスで終わりましたが、2セクターがマイナスでした。

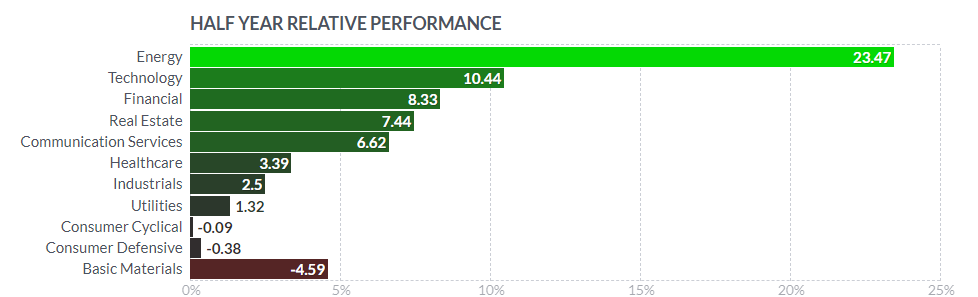

【6ヶ月(5~10月)】セクター別パフォーマンス

次に、6ヶ月(5~10月)のセクター別パフォーマンスを見ていきます。

こちらもエネルギーセクターが強いですね。半年で23%の上昇です。

情報技術セクターや金融セクターが続きますが、半年のパフォーマンスでは不動産セクターもそこそこのリターンを出しているんですね。

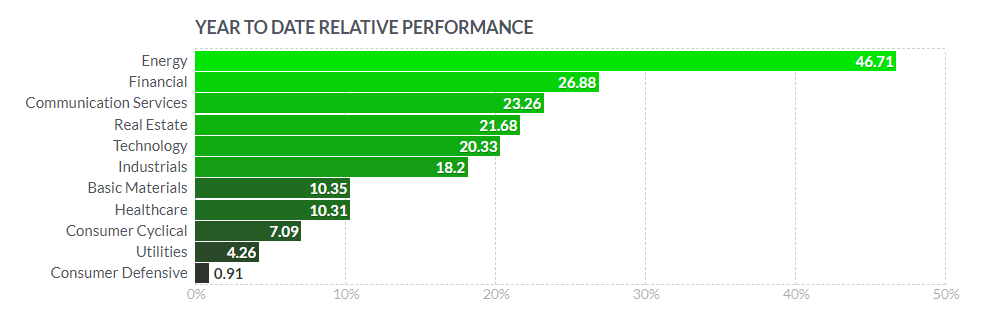

【年初来(10ヶ月)】セクター別パフォーマンス

2021年の年初来のセクター別パフォーマンスを見ていきます。

やはりこちらもエネルギーセクターの独走状態です。

その後は金融セクター、通信セクター、不動産セクター、情報技術セクターと続きます。

ここまでは指数(S&P500)をアウトパフォームしていますが、その他のセクターは指数以下のリターン率となります。

特に、生活必需品セクター、一般消費財セクター、公益事業に関しては一桁成長と軟調な推移が見られます。

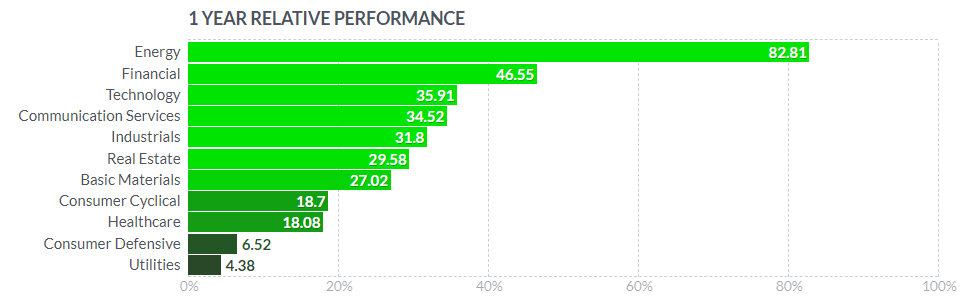

【1年(2020.11~2021.10)】セクター別パフォーマンス

最後に、直近1年のパフォーマンスを見ていきます。

はい、予想通り1位はエネルギーセクターでした。

次いで金融セクター、情報技術セクター、通信セクター、資本財セクター、不動産セクターと続きます。

ここでもやはり、生活必需品セクター、公益事業セクターや一般消費財セクターも買われていないことが確認できますが、ワクチンの開発や提供をしてくれているヘルスケアセクターのパフォーマンスがこんなにも悪いなんて意外に感じませんか?

おすすめのセクターETF11銘柄とチャート比較

セクター別のパフォーマンス比較するのに、各セクターの代表的なETFで比較したいと思います。

筆者の独断と偏見で、おすすめのセクターETFを紹介していきます。

おすすめのセクターETF11銘柄

おすすめのセクターETFは以下の11銘柄です。

購入を推奨するものではないから

投資するなら自己責任よ!

| セクター名 | おすすめETF |

|---|---|

| 情報技術セクター | VGT |

| ヘルスケアセクター | VHT |

| 一般消費財セクター | VCR |

| 通信セクター | XLC |

| 金融セクター | VFH |

| 資本財セクター | XLI |

| 生活必需品セクター | VDC |

| 公益事業セクター | VPU |

| 素材セクター | XLB |

| 不動産セクター | XLRE |

| エネルギーセクター | XLE |

バンガードと

ステートストリートに偏ったな

こちらのセクター別おすすめETFは、まとめ記事がありますので、この記事の最後にリンクを貼っておきます。

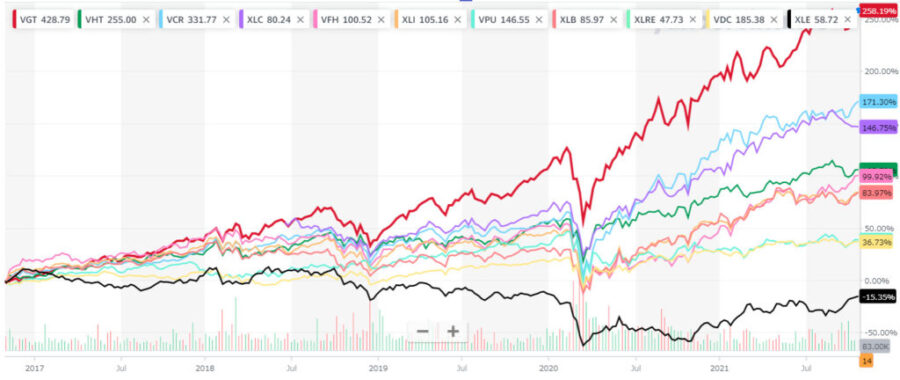

セクターETF比較チャート

直近1年の比較チャートを見ていきます。

おすすめのセクターETFで比較をしてみました。

わかりにくいわよっ!

11セクターすべてを比較するのは無理がありましたね。

直近1年では、エネルギーセクターETFのXLE(黒)がもっともパフォーマンスが良く、次いで金融セクターETFのVFH(ピンク)が続きます。

公益事業セクターETFのVPU(黄緑)と生活必需品セクターETFのVDC(黄)が市場平均を大きく下回っています。

とはいえ、コロナショック明けの金融緩和のおかげで、どのセクターも大きなプラスで終わっています。

ちなみにS&P500は34%の上昇や

次に、直近5年の比較チャートを見ていきます。

こんなに見にくいのにまだやるのね!

今度は少し大きな差が開きました。

やはり直近では、情報技術セクターETF(VGT)が258%のリターンで一人勝ちですね。

次いで一般消費財セクターのVCRが171%アップと、通信セクターのXLCが146%アップで続きます。

そしてエネルギーセクターETFのXLEだけが▲15%と大きく後れをとっています。

エネルギーセクターETF(XLE)は直近1年でのパフォーマンスは良かったのですが、長期での保有は向いてないかも知れませんね。

米国株15年間のセクターパフォーマンス

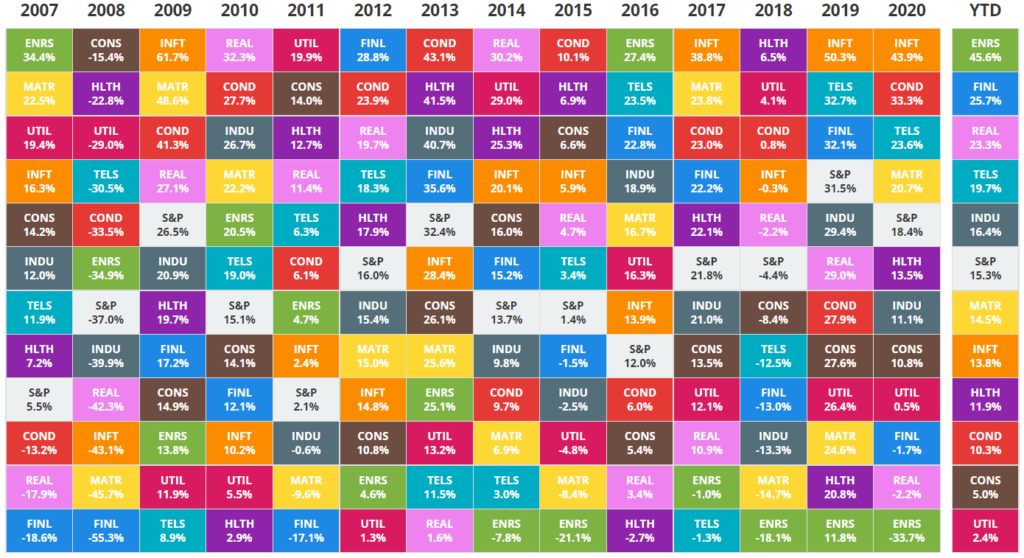

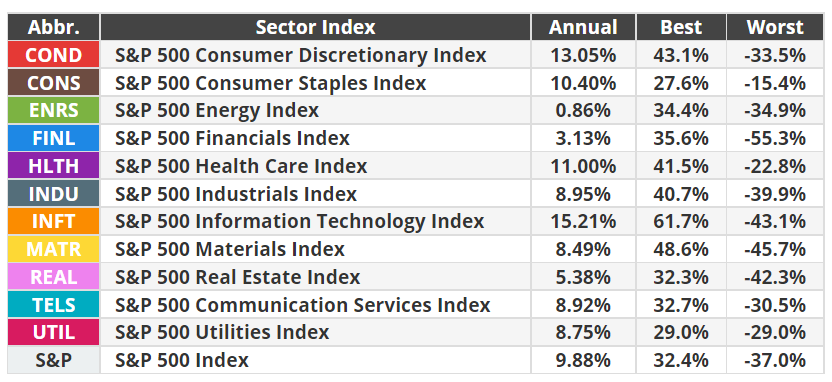

こちらはセクター別のパフォーマンスを、年間で順位付けしたものです。

過去15年を切り取ったものですが、白のS&P500が平均となるため、中央辺りに位置しているのがわかります。

経済の流れによって変わるセクターのパフォーマンス

各セクターの順位は各年度でバラバラですが、ボラティリティが高いセクターと安定しているセクターが、ぼんやりと見えてきますね。

経済の流れによってセクターのパフォーマンスが変わることがわかります。

エネルギーや金融、不動産なんかは

ボラティリティが高めやな

セクターによってボラティリティの違いが見える

通年のパフォーマンスのベストイヤーとワーストイヤーを見ると、セクターによってボラティリティの違いが見えてきます。

情報技術セクターはベスト61.7%に対してワースト43.1%ともっともボラティリティが高いのがわかります。

年平均パフォーマンスも

15.21%と高いわね!

逆に生活必需品セクターは、上昇も小さい代わりに下落幅も小さく、平均リターンも指数を上回るパフォーマンスを見せています。

安定しててビビりなワイには

ピッタリのセクターや

・情報技術(Information Technology)

・ヘルスケア(Healthcare)

・一般消費財(Consumer Cyclical)

・生活必需品(Consumer Defensive)

エネルギー、金融、不動産セクターは、平均パフォーマンスはよろしくないですね。

2020年のセクター別パフォーマンスは

2020年の通年パフォーマンスは以下の通りでした。

| 1 | 情報技術セクター | 43.9% |

| 2 | 一般消費財セクター | 33.3% |

| 3 | 通信セクター | 23.6% |

| 4 | 素材セクター | 20.7% |

| 5 | ヘルスケアセクター | 13.5% |

| 6 | 資本財セクター | 11.1% |

| 7 | 生活必需品セクター | 10.8% |

| 8 | 公益事業セクター | 0.5% |

| 9 | 金融セクター | -1.7% |

| 10 | 不動産セクター | -2.2% |

| 11 | エネルギーセクター | -33.7% |

やはり、ここでも情報技術セクターは強く、近年のトレンドを大きく反映しています。

ただし、2020年はコロナショックからの『経済回復期の前半』だったため、回復局面に強いセクターが上位に並んでいます。

セクターローテンションってやつね!

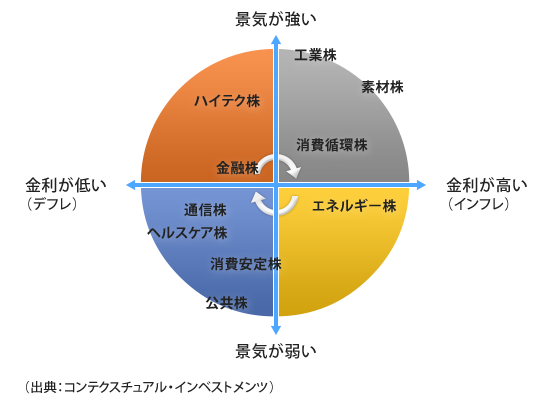

セクターローテンション

特徴を持ったセクターは、経済の循環に沿って価格に反映するため定期的な周期でサイクルしています。

こちらのセクターローテンションのグラフでは、今回分けた11のセクター通りではありません。

ハイテク株は情報技術、消費循環株は生活必需品、工業株は消費財と置き換えることができますが、不動産が含まれていません。

不動産株は、景気回復局面の中盤以降から需要が高まる傾向があります。

現在は、FRBによる低金利政策を実施しているため、金利が低いのにインフレが起きています。

また、景気も強いのですがサプライチェーンのボトルネックなどが原因で、需給のバランスが崩れていることから、サイクルの読みにくい状況が起きています。

上昇が予想されるセクターは

現在の米国株の景気回復は、すでにピークを打ったと言われています。

これからは景気回復の後半にあたり、後退局面とも言えます。

では、今後の上昇が期待されるのは、どのセクターなのでしょうか。

直近のトレンドはエネルギーセクター

年初来から好調だったエネルギーセクターも、6月をピークに3ヶ月ほど休養をしていました。

しかし、シェール燃料価格の上昇を機に、ここにきて一気に上昇トレンドに入りました。

直近のトレンドはエネルギーセクターのようですね。

エネルギーセクターは

もう少し上昇しそうよ!

バイデン政権によるインフラ整備法案

バイデン政権によるインフラ整備法案は、5年間で1兆ドル規模の大きな政策です。

法案が議会を通過して、実際にインフラ整備にかけるお金がいくらになるのかはわかりませんが、この法案の恩恵にあずかるのは、資本財セクターや公益事業セクターなどです。

ただ、債務問題が解決していない現在では、インフラ法案も縮小される可能性が出てきましたね。

景気後退局面に強いセクター

景気回復局面の後半にあたる今、セクターローテンション的にトレンドは安定株に移行します。

景気が弱まる局面に強いセクターは、ヘルスケアセクターや生活必需品セクターです。

いくら景気が悪いとはいえ、人々がどうしても利用しなければ生きていけないサービスに、お金は集まります。

とはいえ、現在は両セクターとも弱いチャートをしているので、すぐに上昇するような状況ではなさそうですね。

上昇しているセクターに乗っても利益は乗らない

現在、上昇しているセクターに乗っても、この先大きな利益は乗りません。

上昇しているセクターに乗りたくなる気持ちはわかりますが、あなたが『いいな』と思っている時点でトレンドはすでに転換しています。

逆に、『今このセクターは無いな』と思うようなセクターこそ、今後大きく成長する『お宝ポジション』になる可能性があります。

Twitterのトレンドとか

1番信じちゃダメなヤツや

米国株セクター別パフォーマンスまとめ

米国株セクター別パフォーマンスをまとめます。

◎米国株は大きく11セクターに分類される

・切り取る時期によって上昇セクターが異なる

・近年の上昇セクターは情報技術セクター

・通信セクターや一般消費財セクターも堅調

・セクターによってボラティリティの大きさが異なる

・経済状況によって上昇セクターが変わる

◎今後上昇が予想されるセクターは

・インフラ整備法案に関わるセクター

・景気後退局面に強いセクター

どのセクターが上昇するのかは、プロの投資家にも予想することは難しいと言われています。

本記事の予想は、過去に見る一般論と筆者の独断によるものですので、投資は自己責任、自己判断でお願いします。

11セクターの詳細については、別の記事を参考にしてみてください。

最後まで読んでくれてありがとう!

レッツ エンジョイ!

2021年6月30日よりSBI証券が新サービス『クレカ積立』を開始しました。

積立投資をクレカ決済にすることで、お得にポイントがもらえるサービスです。

通常の申し込みページよりもお得な『紹介特典2,000ポイント』がもらえるURLを貼っておきます。

ビットコインと言えば500円から仮想通貨が買えるコインチェック!

このリンクから会員登録すると、もれなく1,000円プレゼントされます!

*紹介URLをクリックして表示されたページから、別のページに移動してしまうと、報酬対象外になります。

コメント