・他の投資家のポートフォリオを見たい

・どんな銘柄を購入しているのかを知りたい

・ポートフォリオ構築方法を知りたい

⇩クリックでブログランキングの応援をしてください。

(みなさんの力でランキング押し上げて下さい!)

こんにちは!

だんだんポートフォリオが

固まってきた『ここ屋』よ!

2021年8月も堅調な米国市場ですが、みなさんのポートフォリオは良い成果を出せているでしょうか?

筆者のポートフォリオは、インデックス投資(市場平均)に勝てていない状況です。

このような相場では、どんなポートフォリオを組んだらいいのか疑問に思い、他の投資家のポートフォリオを見てみたいと思う人も多いのではないでしょうか?

そこで今回の記事では、筆者のアセットアロケーションとポートフォリオの公開をしていきたいと思います。

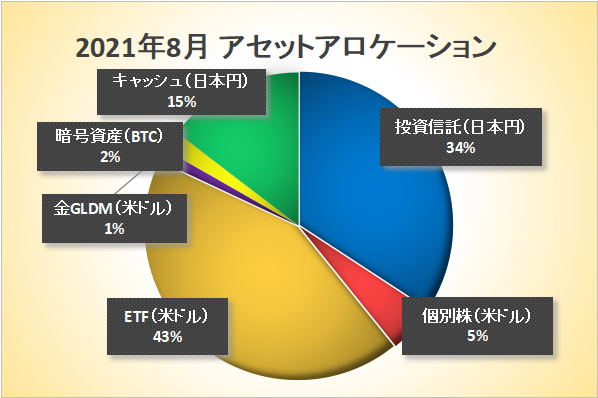

2021年8月のアセットアロケーション公開

2021年8月のアセットアロケーションを公開していきます。

含み益の段階ですが、筆者の総資産は7,700万円を超えていました。

アセットアロケーションとポートフォリオの違いがわからない人のために、『理想のアセットアロケーション』と題した記事もありますので、よかったらこちらも参考にしてください。

現在の筆者のアセットアロケーションは、もう少し改善の余地があります。

・米ドル資産の割合が多い

・コモディティ割合が少ない

・米国に偏り過ぎている

ETFも個別株も投資信託も、ほぼ全ての投資先は米国株です。

ですから、現在は『全力米国株式100%』といった状況です。

地域分散ができていない状況ですが、これからも米国の成長を信じて投資を続けようと思っています。

米国以外に投資する気ないやろ

また、これには表現できていませんが、コア・サテライト戦略のコアに当たる部分が不足しているため、今後はコア部分の強化に努めたいと思っています。

現在は金融引き締めと共に、大きな下落が予想されていることからキャッシュポジションを高めにとっている状況です。

2021年8月のポートフォリオ公開

2021年8月のポートフォリオを公開しますが、全てのポートフォリオを一挙に表現すると、割合の小さなものがわかりづらくなってしまうので、アセットアロケーションの『米国ETF』『米国株』『投資信託』『暗号資産』の4つに分けて公開していきます。

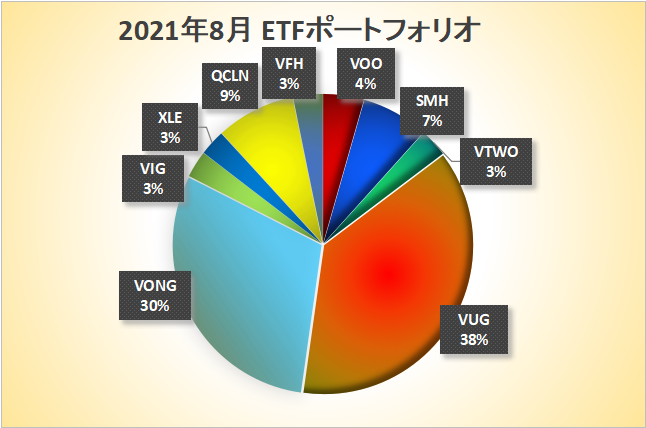

米国ETFのポートフォリオ公開

まずは、米国ETFのポートフォリオを公開していきます。

『そもそも米国ETFって何?』と思った人は、こちらの記事で詳しく解説しています。

こちらは全体の43%を占めるアセットですので、割合としては大きい部分になります。

VUGとVONGはどちらも大型グロースETFですが、その割合は68%もあり少しリスクを取りすぎな状況ですが、まだまだ資産を増大させるためにリスクを大きめにとっています。

【VUG・VONG】

大型グロースETFについて詳しくはこちら

VOO(S&P500)については、2020年度NISA口座での購入をしましたが、その後S&P500の購入は投資信託に切り替えて投資のコアを作成中です。

【VOO】

S&P500について詳しくはこちら

この中でテーマETFであるQCLN(クリーンエネルギーETF)は、今年の2月から大きな下落トレンドに入っており、大きな含み損となっています。

しかし、長期で成長できる分野と考えているため、もう少し長い期間保有したいと思っています。

クリーンエネルギーはここからや!

それぞれのETFの特徴を知りたい人は、こちらの記事で詳しく解説しています。

【QCLN】

クリーンエネルギーETFについて詳しくはこちら

【XLE】

エネルギーETFについて詳しくはこちら

【VFH】

金融ETFについて詳しくはこちら

【SMH】

半導体ETFについて詳しくはこちら

【VTWO】

小型グロースETFについて詳しくはこちら

【VIG】

VIGについて詳しくはこちら

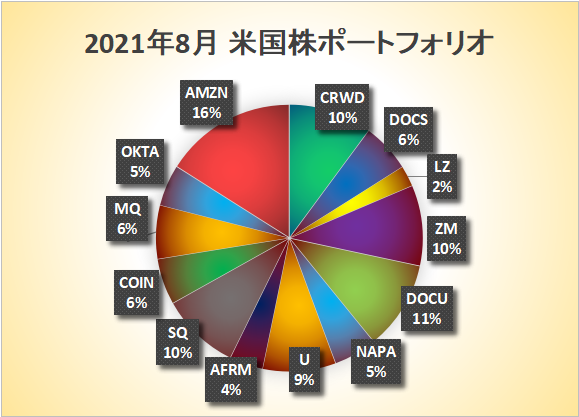

米国個別株のポートフォリオ公開

次に、米国個別株のポートフォリオを公開していきます。

個別株と言っても長期投資に向いているバリュー株や、信頼のできる大型株などに投資する人も多いと思います。

しかし、筆者はVUGやVONGなどのETFで大型株はカバーできていると考えているため、個別株はより大きなリターンを狙うべくサテライト戦略をとっています。

まだ成果は出ておらんけどな

IPOして間もないテンバガー候補の個別株には10~30万円程度の投資額ですが、好決算を続ける銘柄に関しては買い増しも検討しています。

テンバガー候補について詳しくはこちらで解説しています。

SQ・OKTA・CRWD・U・AFRMについて詳しくはこちら

DOCU・ZM・PINS・NAPA・EURNについて詳しくはこちら

AMZNは好決算を予想して、決算前に購入したら決算の打ち上げ高をミスって暴落してしまいました。

決算は確認してからエントリーや

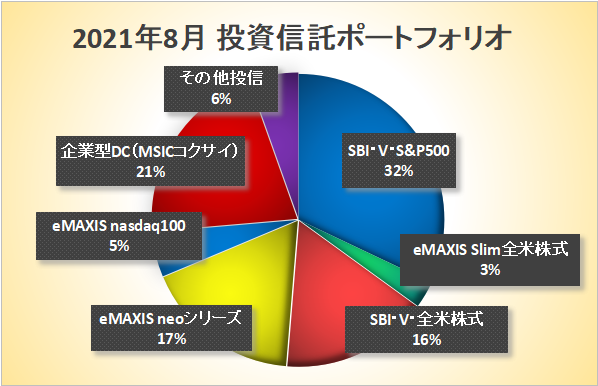

投資信託のポートフォリオ公開

最後に、投資信託のポートフォリオを公開していきますが、こちらは主にインデックス投資に利用しています。

投資信託を利用している理由については、以下の通りです。

・日本円資産を保有するため

(ETFのみだと米ドル資産に偏ってしまうので)

・長期投資には配当金再投資のできる投資信託の方が有利だから

・定額の積立投資ならドルコスト平均法を利用できるから

・為替リスクを低減することができる

低コストで運用するためには米国ETFの方が有利ですが、実は購入手数料や配当金への課税、為替手数料などを考慮すると、長期投資では投資信託の方が有利になるとのデータもあります。

また、コア・サテライト戦略のコア部分にはS&P500や全米株式を選択しましたが、全世界株式に投資することも良い選択肢だと思います。

2021年6月29日よりSBI証券から発売された『SBI・V・全米株式(VTI)』は万人におすすめな投資信託です。

VTIは楽天からSBIに乗り換えたんや

筆者は今後の米国の経済成長を信じる投資家のひとりであるため、日本株への投資は行っておりません。

なぜ米国株なのかと思った人は、こちらの記事を参考にしてください。

ちなみに『つみたてNISA』口座ではeMAXIS Slim全米株式(S&P500)に投資をしています。

理由は、楽天証券でお得に楽天ポイントをゲットしながら投資をしているからです。

楽天証券ではSBI・Vシリーズは

購入できんからな

ポートフォリオの見直しと今後の方針

ポートフォリオの見直しと、今後の方針についてにも記述しておきます。

まずポートフォリオについては、コア・サテライト戦略のコア部分の強化をするために、投資信託にてS&P500とVTI(全米株式)の割合を増やします。

同時に、サテライト銘柄のポジションを落としていきます。

業績相場に備えて

コア比率を高めるのよ!

今はちょっとリスク高すぎやもんな

現在の米国市場は過熱感が高まりつつあるため、暴落に備えながらも追加投資の機会をうかがいたいと思っています。

ポートフォリオ公開まとめ

ポートフォリオ公開記事をまとめていきます。

まず、現在のポートフォリオでは自分のリスク許容度に見合っていな部分があるため、各アセット(米国ETF・個別株・投資信託)の見直しを考えています。

・日本円資産を増やす(投資信託)

・ハイリスク銘柄のポジション削減

・コア資産の強化

まだ投資初心者の域を脱していない筆者ですが、資産形成は初めが肝心です。

間違った手法をとってしまうと、取り返しのつかない状況を招きかねません。

みなさんも自分の投資目的を明確にし、自分のリスク許容度の範囲内で正しい手段を選択してください。

今後もポートフォリオの公開と共に、資産状況も報告していきたいと思います。

また、投資は自己責任ですので、自分のリスク許容度を理解して、投資を楽しんでください。

最後まで読んでくれてありがとう!

他にもお得情報がいっぱいですので

別の記事も読んでみてね!

2021年6月30日よりSBI証券が新サービス『クレカ積立』を開始しました。

積立投資をクレカ決済にすることで、お得にポイントがもらえるサービスです。

通常の申し込みページよりもお得な『紹介特典2,000ポイント』がもらえるURLを貼っておきます。

コメント