・米国ETFの運用実績を見たい

・米国ETFの特徴を知りたい

・どの米国ETFがいいか知りたい

・米国市場の今後の予想を知りたい

⇩クリックでブログランキングの応援をしてください。

(応援してくれるみなさん、いつもありがとうございます。)

こんにちは!

含み益がなかなか増えない

『ここ屋』よ!

2023年に入り好調な滑り出しをした米国市場でしたが、2月、3月と思うような上昇が見られませんね。

アノマリー的には上昇することの多い3月ですが、銀行破綻のニュースが相場を襲いました。

一方で、FOMCでは0.25%の利上げが決定されるも、今後の利上げに関しては減速を予想しはじめた市場とは大きな乖離が生じています。

ここまではグロース株のパフォーマンスがバリュー株をアウトパフォームしていますが、今後の米国市場はどうなるのか見通しが立たない状況です。

そこで今回の記事では筆者の実際の資産運用を参考にして、27ヶ月間の米国市場の推移と今後の展望を解説していきたいと思います。

【27ヶ月間運用実績公開】米国ETF『VOO・VIG・VONG』

今回、運用実績を公開するのは米国の代表的なETFで、大きく特徴が異なる3銘柄です。

3銘柄の値動きを把握することで、現在の米国市場のトレンドを感じることができると思います。

その3銘柄とはVOO、VIG、VONGです。

これから、この3銘柄の基本的な概要と特徴を把握した上で、実際の運用状況を見て今後の米国市場の予想を解説していきたいと思います。

米国ETF『VOO・VIG・VONG』の概要

米国ETF『VOO・VIG・VONG』の概要(2023.3.27現在)です。

ちなみにこの3銘柄は、実際に筆者本人と家族の2020年度にNISA口座で購入した銘柄です。

| ティッカー | VOO | VIG | VONG |

|---|---|---|---|

| 名称 | Vanguard S&P500 ETF | Vanguard Dividend Appreciation ETF | Vanguard ussell1000 Growth |

| 運用会社 | バンガード | バンガード | バンガード |

| 設立日 | 2010/09/09 | 2006/04/27 | 2010/09/22 |

| ベンチマーク | S&P500 指数 | ナスダック 米国ディビデンド アチーバーズ セレクト指数 | ラッセル1000 グロース インデックス |

| 純資産総額 | $275.271B | $63.125B | $10.797B |

| 経費率 | 0.03% | 0.06% | 0.08% |

| 配当利回り | 1.64% | 2.01% | 0.84% |

VOOがダントツ純資産総額が大きく経費率も最安値ですね。

時価総額が戻ってきたな

VOO・VIG・VONGのベンチマークと特徴

それぞれのベンチマークと特徴を、簡単に解説していきます。

ベンチマークは【S&P500】

米国の株式市場に上場している大型株500銘柄の時価総額加重平均指数。

およそ500銘柄で、時価総額は米国に上場している約4,000株の8割を占める。

構成銘柄上位は、Apple、Microsoft、Amazon、Tesla、Alphabet(Google)。

米国全体の株価指数と言っても過言ではない。

SPYとIVVは同じS&P500がベンチマーク。

実際に米国株式全体をベンチマークとするVTIとは、ほぼ同等の値動きをする。

VTIについて詳しくはこちらの記事

ベーシックかつ

世界最高峰のベンチマークよ!

ベンチマークは【ナスダック米国ディビデンド・アチーバーズ・セレクト指数】

10年以上連続増配実績を持つ銘柄で構成される。(REITは除く)

連続増配株を集めているわりに、近年の分配金率は低くVOOとそれほど変わらない。

増配株を集めているだけあって、比較的大型バリュー株が中心。

比較的ディフェンシブ銘柄が多め。

NASDAQと名前についているが、NASDAQ市場に限った銘柄ではない。

構成銘柄上位は、UnitedHealth、J&J、Microsoft、JPMorgan、P&G、Home Depot、VISA

地味やけど底堅い

バリュー株寄りのETFやな

ベンチマークは【ラッセル1000グロース・インデックス】

ラッセル1000(大型株)のうちのグロース株で構成される。

グロース銘柄中心のため、上昇相場ではリターンはS&P500を凌ぐ。

景気敏感株を多く含むので、下落局面ではディフェンス力は低め。

構成銘柄上位は、Apple、Microsoft、Amazon、tesla、Alphabet(Google)、NVIDIA

個人投資家が好きそうな

グロース株ETFよ!

VOO・VIG・VONGの過去リターン

前項の特徴を踏まえた上で、過去リターンを見ていきましょう。

まずは、Bloombergから引用した直近のリターンです。(赤がワースト青がベスト)

| リターン | VOO | VIG | VONG |

|---|---|---|---|

| 年初来 | +3.90% | ▲1.23% | +10.68% |

| 3ヶ月 | +3.74% | ▲1.35% | +10.28% |

| 1年 | ▲10.66% | ▲5.49% | ▲13.45% |

| 3年 | +19.45% | +17.71% | +19.30% |

| 5年 | +10.83% | +10.73% | +13.14% |

3銘柄ともに3年、5年といった中期のリターンはプラスですが、そこまで大きな差はありません。

1年リターンを眺めると、昨年の下落相場のあおりを大きく受けたVONGがもっとも劣後していますが、今年に入ってからのグロース株の上昇を受けてVONGのパフォーマンスがもっとも優れています。

バリュー株を多く含むVIGは1年リターンのマイナスが限定的ですが、直近3ヶ月のリターンは唯一のマイナスです。

また、VOOのパフォーマンスはバリューのVIGとグロースのVONGの中間といったところですが、3年のリターンがバリュー株にもグロース株にも優っているといった不思議な現象が起こっています。

グロースの回復が著しいな

VOO・VIG・VONGの運用実績【27ヶ月間】

筆者本人と奥さんの2020年度のNISA口座、こどものジュニアNISA口座での運用実績です。

それぞれ、2020年の12月中旬から下旬の購入ですので、実質27ヶ月間程度の運用利回りとなります。

この間、分配金も出ていますが、ETFは分配金自動再投資ができないので、キャピタルゲインのみの実績です。

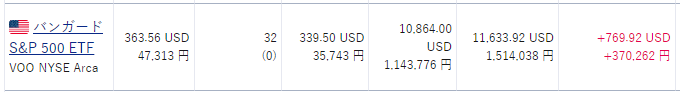

VOO運用実績(27ヶ月間)

27ヶ月間の運用実績は、ドルベースで+7.09%、円ベースで+32.37%の上昇でした。

3月には多少相場が回復していますが、先月比ではドルベースで▲0.19%の下落となりました。

ドル高の恩恵で円ベースは

大きな含み益で助かっとる

為替リスクはプラスにも働くのよ!

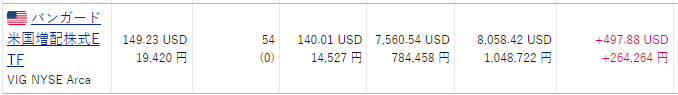

VIG運用実績(27ヶ月間)

27ヶ月間での運用実績はドルベースで+6.59%の上昇、円ベースで+33.69%の上昇でした。

3月はバリュー株が続落しており、先月比ではドルベースで▲2.1%の下落となりました。

円ベースでのリターンも激減や

円高が進んだのね!

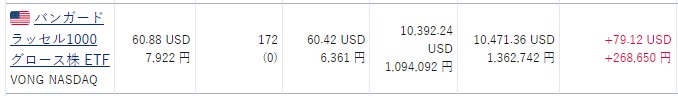

VONG運用実績(27ヶ月間)

27ヶ月間での運用実績はドルベースで+0.76%の上昇、円ベースで+24.55%の上昇でした。

3月はグロース株が続伸したので、先月比ではドルベースで+3.51%の上昇でした。

やっとプラ転してくれたな

グロース株の逆襲はこれからよ!

為替によるリターン

円ベースでのリターンが大きいのは、2020年の年末が円高($1=105円前後)だったため、比較的円安の現在は為替リターンも受け取ることができます。

こちらの日本円表示は、購入時の為替に手数料を加えた単価(日本円)が反映されています。

しかし、実際には事前に『お得なドル転方法』でドル転していますので、もう少しリターンは大きいはずです。

SBI証券は米国ETFの定期買付ができ米国株の取扱数も豊富ですので、米国株投資をはじめる人におすすめなネット証券です。

VOO・VIG・VONGのリターン推移

VOO・VIG・VONGのリターン推移を見てみます。

筆者がこちらの3銘柄の比較記事を書いたのが、2021年4月(4ヶ月間実績)からですので、直近24ヶ月の比較となります。

| リターン (ドルベース) | VOO | VIG | VONG |

|---|---|---|---|

| 4ヶ月 (2021年4月末) | 12.44% | 8.82% | 10.47% |

| 5ヶ月(5月末) | 12.36% | 10.40% | 7.10% |

| 6ヶ月(6月末) | 15.48% | 9.32% | 14.42% |

| 7ヵ月(7月末) | 19.11% | 13.86% | 20.87% |

| 8ヶ月(8月末) | 21.54% | 15.89% | 22.39% |

| 9ヶ月(9月末) | 20.61% | 13.03% | 22.38% |

| 10ヶ月(10月末) | 22.71% | 17.11% | 23.60% |

| 11ヶ月(11月末) | 26.86% | 19.75% | 29.23% |

| 12ヶ月(12月末) | 26.65% | 19.93% | 28.77% |

| 13ヶ月 (2022年1月末) | 17.40% | 13.13% | 12.40% |

| 14ヶ月(2月末) | 14.23% | 10.25% | 8.19% |

| 15ヶ月(3月末) | 22.57% | 15.78% | 17.38% |

| 16ヶ月(4月末) | 12.68% | 10.74% | 4.53% |

| 17ヶ月(5月末) | 12.46% | 10.56% | 1.84% |

| 18ヶ月(6月末) | 2.17% | 2.47% | ▲6.85% |

| 19ヶ月(7月末) | 9.96% | 8.80% | 2.30% |

| 20ヶ月(8月末) | 9.72% | 7.94% | 2.33% |

| 21ヶ月(9月末) | 0.04% | ▲0.69% | ▲7.70% |

| 22ヶ月(10月末) | 2.87% | 4.26% | ▲6.72% |

| 23ヶ月(11月末) | 8.92% | 12.26% | ▲2.73% |

| 24ヶ月(12月末) | 3.64% | 8.59% | ▲8.44% |

| 25ヶ月 (2023年1月末) | 10.0% | 11.03% | ▲1.0% |

| 26ヶ月(2月末) | 7.28% | 8.69% | ▲1.75% |

| 27ヶ月(3月末) | 7.09% | 6.59% | 0.76% |

27ヶ月間リターンを眺めると、3銘柄とも2021年末がもっとも上昇していました。

2022年には3銘柄とも大きく下落しましたが、バリュー株中心のVIGがもっとも早く反転していますね。

一方で、グロース株ETFのVONGが底を付けたのは昨年末のことでしたが、今年に入り急上昇しています。

S&P500指数のVOOは27ヶ月間、1度もマイナスに転じていないことは心強いですね。

VOO・VIG・VONGの値動きに見える米国市場の展望

VOO・VIG・VONGの値動きに注視することで、今後の米国市場の展望を見ていきます。

VOOを市場全体の平均と考えるであれば、VONGはオフェンシブ銘柄(ハイリスク・ハイリターン)、VIGはディフェンシブ銘柄(ローリスク・ローリターン)と捉えることができます。

そして、その特徴がもたらす相関性は以下のようになります。

・上昇相場ではVONG(グロース株)がもっともリターンが大きい

・高金利下ではVIG(バリュー株)がもっともリターンが大きい

・市場平均のVOOは常に値動きが安定している

2023年は今のところグロース株のターンが来ているようです。

とはいえ、リセッション懸念が後退したわけではありませんので、いつバリュー株のターンに転じるかわかりませんね。

VOO・VIG・VONGのチャート比較

VOO・VIG・VONGのチャートを比較することで、昨年までの下落相場と2023年の回復状況を確認してみましょう。

こちらが、直近1年のチャート比較です。

昨年10月のリバウンドはバリュー株中心のVIG(緑)がもっとも大きかったようですが、その後はヨコヨコ相場からのジリジリと下落しています。

一方で、グロースETFのVONG(青)は2023年に入ってからは、もっとも大きく上昇しています。

また、昨年1年間で▲19%ほど下落したVOO(赤)のでしたが、少しずつ回復が見えはじめていますね。

3銘柄の株価が年初来でどのように変動しているのか、もう少し詳しく見ていきましょう。

バリュー株ETFのVIGがマイナスに転じたのに対して、グロース株ETFのVONGは2桁のプラスリターンにまで回復しています。

3月には明暗が分かれた米国市場ですが、今後どうなるのか想像がつきませんね。

4月は全面高に転じて欲しいな

年間通して上がってくれればいいの!

1ヶ月リターンの推移による今後の米国市場予想

2023年の相場がはじまり3ヶ月が経過しましたが、直近の1ヶ月のS&P500のヒートマップを見て今後の米国市場を想像してみましょう。

個人的見解よ!

セクターによって明暗がハッキリ分かれていることがわかります。

テック系が強かったのに対して、金融やエネルギー、不動産銘柄は大きく下落しています。

本来であれば利上げに対して弱いはずのグロース株の上昇が続いていることを鑑みると、市場はすでに政策金利の上昇は全て織り込み済みだということがわかります。

大きく上昇した銘柄と、大きく下落した銘柄をピックアップしてみましょう。

・AMD(アドバンスド・マイクロ・デバイセズ)…+22.82%

・META(メタ)…+19.75%

・GOOG(アルファベット)…+16.46%

・CRM(セールスフォース)…+15.81%

・INTC(インテル)…+14.64%

・NVDA(エヌビディア)…+13.16%

・MSFT(マイクロソフト)…+10.13%

テック系が中心となりますが、どれも2022年には大きく下落していた銘柄が中心です。

一方で、銀行破綻の影響が大きかった金融銘柄の下落が目立ちました。

・SCHW(チャールズ・シュワブ)…▲32.56%

・WFC(ウェルズファーゴ)…▲21.66%

・BAC(バンク・オブ・アメリカ)…▲20.78%

・C(シティグループ)…▲14.43%

・MS(モルガンスタンレー)…▲14.28%

・GS(ゴールドマンサックス)…▲14.02%

地銀はもっと下落しているわ!

金融システムへの懸念は、ホワイトハウスやFRBがサポートすることで預金者は保護されるとの報道が流れると、市場には一旦の安堵が広がりましたが、すぐに解消できる問題だとは考えていません。

その他にもCVS(CVSヘルス)▲15.67%、GM(ゼネラルモーターズ)▲14.12%、WBD(ワーナー・ブラザース)▲11.0%などが大きく下落しています。

テックや半導体が強かったな

金融に不安がある相場では、金(ゴールド)の価格が上昇します。

特に金鉱株に連動するETFに関しては1ヶ月で15%以上も上昇しています。

チャート的にもダブルボトムが発生していますので、今後も上昇が期待できそうです。

VOO・VIG・VONG 27ヶ月間運用実績公開:まとめ

VOO・VIG・VONGの 27ヶ月間運用実績を公開して、今後の米国市場の見通しをまとめます。

・VOO(S&P500)は安定している

・VIG(バリュー株)は波が小さい

・VONG(グロース株)はボラティリティーが高い

・市場は利下げを織り込みはじめている

・金融システムへの懸念は銀行株への影響大

・バリュー株よりグロース株が優勢

・金や金鉱株への買い圧力が強まっている

3月のFOMCでの利上げ幅は0.25%が継続されましたが、次回からは利上げがストップする予想を織り込みはじめました。

今後もインフレと景気後退の綱引きが続きそうですが、FRBにとっては難しいかじ取りが続きます。

今後も経済指標によって相場が大きく変動することが予想されますが、今度下がった時が最後の買い時になるかも知れませんね。

投資は自己責任ですので、自分のリスク許容度を理解して、投資を楽しんでください。

最後まで読んでくれてありがとう!

レッツ エンジョイ!

これからも市場の動向や投資に役立つ情報を発信していきますので、良かったらブログランキングのフォローなどもしていただけると嬉しいです。

記事が良かったと思ったら⇩クリックしてもらえると励みになります

米国市場の情報収集はこちらのアプリがおすすめです。

⇩無料でダウンロードはこちら

SBI証券の新サービス『クレカ積立』でお得にポイントがもらえるサービスです。

SBI証券『クレカ積立』について詳しくはこちら

通常の申し込みページよりもお得な『+15%の紹介特典』がもらえるURLはこちら

ビットコインと言えば500円から仮想通貨が買えるコインチェック!

このリンクから会員登録すると、もれなく1,000円プレゼントされます!

*紹介URLをクリックして表示されたページから、別のページに移動してしまうと、報酬対象外になります。

コメント