⇩クリックでランキングの応援をしてください。

応援してくれるみなさんいつもありがとうございます。

こんにちは!

投資戦略を考え中の

『ここ屋』よ!

今日はいつものブログ記事と違って、自分の投資戦略について書いていきたいと考えています。

『お前の投資戦略なんて興味ないよ』と思った人には申し訳ないですが、自分の頭を整理する意味でも記事に残しておこうと思います。

メインは新NISA口座の活用方法やで

2024年からはじまる新NISAへの対応方法

株クラでは2024年からはじまる新NISAが話題になっていますね。

生涯1,800万円までの投資金についての利益が、完全非課税になるって神改革ですよね。

でも、どれだけの人が生涯1,800万円も投資できるのでしょうか?

ありがたいことにウチはすでに大きな資金を投資に振り向けているので、非課税枠が広がるのは嬉しいことです。

さて今日は、来年からはじまる新NISAへの取り組み方などを考えていきたいと思います。

最短で非課税枠を埋めにいく

投資の最適解のひとつに『分散投資』があげられます。

分散の中には銘柄、地域、通貨、セクターなどの分散が考えられますが、時間の分散も大切になりますね。

理論的には右肩上がりの相場では、一括投資がもっとも投資効率の良い投資法となるのですが、投資直後に暴落などが来たら目も当てられないですよね。

しかし、今回の新NISAでは年間投資枠に限りはあるものの、最大で年間360万円の投資が可能です。

これなら5年で1,800万円が埋められますね。

5年では時間の分散と呼ぶには期間が短いかとも思いますが、私はこの期間で投資を計画しています。

投信で360万円をツッコむ

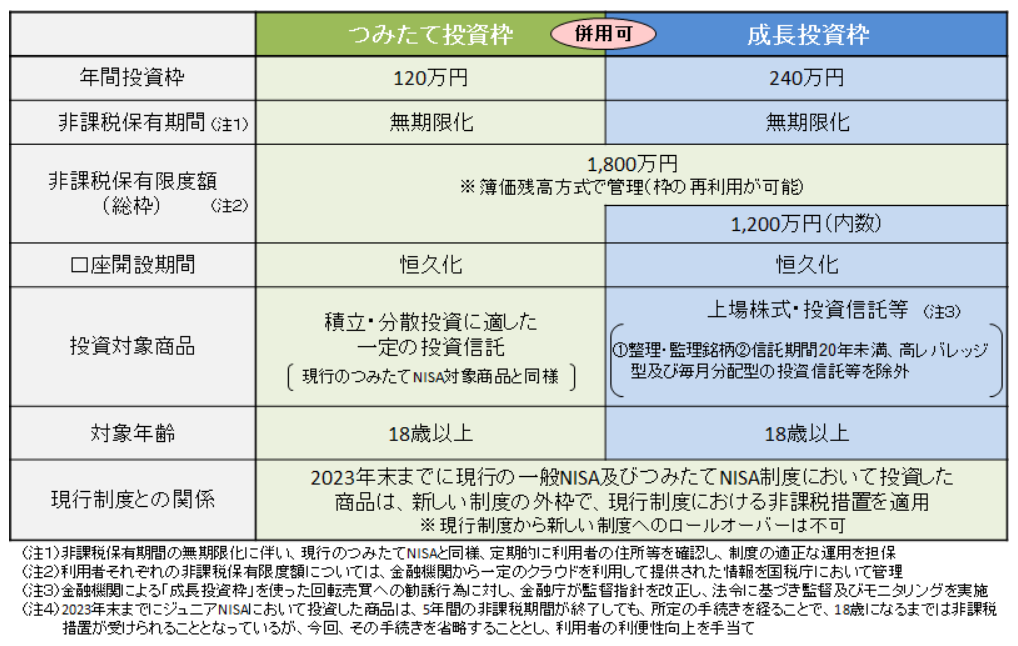

新NISAのルールでは次のような限度が決められています。

◆生涯合計投資枠の限度額は1,800万円

・積立投資の年間限度額は120万円

◆成長投資枠の限度額は1,200万円(1,800万円のうち)

・成長投資の年間限度額は240万円

少しわかりにくいルールのため、金融庁からの資料を引用します。

このルールを考慮して最短で投資をするのであれば、つみたて投資枠で120万円、成長投資枠で240万円、合計で360万円となります。

もちろん成長投資枠で個別株を買うこともできますが、投資信託がリスクを抑えられる方法だと考えています。

非課税をMAXで利用するなら投信が有利

NISA枠で非課税になるのは売却益だけではなく、配当金も非課税となります。

投資家によっては高配当株に投資をして、非課税配当マシーンをつくろうと考える人もいると思います。それもなかなか良い投資法かと思います。

しかし、私は投資効率を最大に活かせる投資信託への投資を考えています。

NISA口座で株式やETFによって得た配当金には税金がかかりませんが、再投資する場合には手数料がかかります。

それに非課税投資枠が決められているため、再投資する場合は生涯の非課税枠が減ってしまうことになります。

配当金自動再投資ができる投資信託であれば、元本の金額は変わりませんから非課税効率がもっとも良いと考えられます。

配偶者のNISA枠も利用する

私には配偶者がいるのですが、奥さんもNISA口座を開設しています。

当然奥さんが自分で運用しているのですが、投資対象や金額は私と相談しているんですね。

現在の日本では配偶者といえども、お金をあげてしまうと譲渡税が課せられます。

ですから、結婚してから譲渡税がかからない範囲で、年間100万円の譲渡を続けてきました。

(私が先に他界した場合の税金対策です。笑)

妻はしっかりした人で、結婚する前にすでに1,000万円の預金がありました。

(実家暮らしだったとはいえ20代で1,000万円の預金とは脱帽です。)

結婚後は私の給与からだけで生活していますから、妻の給与はすべて預金に回してきました。

それプラス年間100万円の譲渡をしてきたことで、妻の資金も2,000万円を超えています。

ってことで、奥さんの新NISA口座でも、最短期間で1,800万円の投資を考えています。

年間720万円の投資を実現するには

夫婦2人分のNISA口座を最短で利用するためには、360万円x2人=720万円の投資をする必要があります。

年間720万円って普通のサラリーマンでは不可能に思えますね。

しかし、我が家ではすでにお互いの特定口座で、それぞれ2,000万円以上の投資ができています。

来年からは、この投資資産を毎年売却しながら720万円を工面していこうと考えています。

夫婦で3,600万円の非課税口座はお得やな

子供2人分のジュニアNISAと

合わせれば4,080万円よ!

まとめ

本日は『5と0のつく日』です。『お買い物マラソン』もやってますのでお忘れなく。

2024年からの新NISAをMAXで活用する方法

・最短5年間で非課税枠を埋めにいく

・投信で年間360万円をツッコむ

・非課税をMAXで利用するなら投信が有利

・配偶者のNISA枠も利用する

・年間720万円のために特定口座を切り崩す

投資資金が潤沢にある人ばかりではないことは理解しています。

おかげさまで私は強い実家があったために、ここまでの資金をつくり上げることができました。

ありがたいと感謝するとともに、私は自身の子供たちにも苦労をかけないために、着実な投資活動を続けていきたいと考えています。

長々と読んでいただきありがとうございました。

他にも新NISAに関する記事を書いていますので、よかったらまとめ記事も読んでみて下さい。

投資は自分のリスク許容度を理解して、自己責任、自己判断でお願いします。

最後まで読んでくれてありがとう!

レッツ エンジョイ ライフ!

新NISAがはじまる前にお気に入りの1冊で準備しておきましょう。

新NISAをはじめる前に読んでおきたいおすすめの書籍7選『読者レビュー付き』

これからも市場の動向や投資に役立つ情報を発信していきますので、良かったらブログランキングのフォローなどもしていただけると嬉しいです。

記事が良かったと思ったら⇩クリックしてもらえると励みになります。

SBI証券の『クレカ積立』でお得にポイントがもらえるサービス

通常の申し込みページよりもお得な『最大10,000円+10%の紹介特典』がもらえるURL

ビットコインと言えば500円から仮想通貨が買えるコインチェック!

コメント

ここ屋 様

即座のご対応ありがとうございます。

「まず成長投資枠をETF240万×5年で埋め、その後120万/年ずつ売却→投信購入」

上記の貴案はユニークで参考になります。

> 新NISA制度では、売却によって空白になった生涯投資枠は復活すると聞いています。

私としては、120万売却して120万の枠がまるまる復活するのか?という疑問があります。

おそらく、売却益の金額(簿価との比率)によって復活する投資枠が増減するのでは?と。

これから今年後半まで、ルール確定の経緯を見守りたいと思います。

gavardiniさん

いえいえ私の間違った見識をご指摘いただき非常に助かりました。

もしも生涯投資枠がまるまる復活しないのであれば、この投資戦略は実践できませんね。

新NISAについては、今後も情報収集を継続して記事にアップしていく予定です。

新NISAルール

◆積立枠としての限度額は600万円

この表現は誤解を招くのでは?

コメントありがとうございます。

限度額は1,800万円で、成長投資枠が1,200万円ってだけですから、

積立投資枠の限度は1,800万円ですね。

これからもご指摘、ツッコみ、ご意見、ご要望など遠慮なくコメントしてください!

今後もみなさんに正確でわかりやすい記事を書くように気を付けますね。

(今回の記事は修正させていただきました。)