・買付手数料無料の米国ETF

・おすすめのETFポートフォリオ

・リスク許容度別のポートフォリオ

⇩クリックでランキングの応援をしてください。

(応援してくれるみなさん、いつもありがとうございます。)

こんにちは!

無料って言葉が大好きな

『ここ屋(@Ram Tky)』よ!

米国ETFを購入するのに買付手数料がかかるのって気になりませんか?私は気になります。少額でも積み上げていくとバカにならない金額になりそうですよね?

ネット証券によっては米国ETFの買付手数料が無料になるサービスがあります。証券会社によってラインナップは異なりますが、安心して保有できるETFがそろっています。

そこで今回の記事では、買付手数料が無料の米国ETFでおすすめポートフォリオを組んでみましたのでご紹介していきます。

リスク許容度別にいくつか紹介しとるから

自分に合ったポートフォリオを探してみてや

【2023年】買付手数料が無料の米国ETF(SBI証券編)

今回ポートフォリオに組み込むのは、2023年1月現在においてSBI証券で買付手数料が無料のETFで構成しています。楽天証券でも同様なポートフォリオを組めますので、最後までお楽しみください。

これだけでも十分に資産形成できる

ポートフォリオを紹介するで

SBI証券で買付手数料が無料のETFは10銘柄

2023年1月現在、SBI証券で買付手数料が無料なETFは10銘柄あります。

| ティッカー | 名称 | 経費率 |

|---|---|---|

| VT | バンガード トータル ワールド ストックETF | 0.07% |

| VTI | バンガード トータルストックマーケットETF | 0.03% |

| VOO | バンガード S&P 500 ETF | 0.03% |

| QQQ | インベスコ QQQ トラスト シリーズ1 ETF | 0.20% |

| SPYD | SPDRポートフォリオS&P 500高配当株式ETF | 0.07% |

| VGT | バンガード 米国情報技術セクター ETF | 0.10% |

| EPI | ウィズダムツリー インド株収益ファンド | 0.84% |

| AGG | iシェアーズ コア 米国総合債券市場 ETF | 0.03% |

| GLDM | SPDRゴールド ミニシェアーズ トラスト | 0.10% |

| IYR | iシェアーズ 米国不動産 ETF | 0.41% |

どれも優良なETFですが、それぞれに特徴が異なりますので、各ETFの概要をSBI証券の取引サイトから抜粋してみました。すでに知っている人は読み飛ばしてください。

【VT】ファンド概要

バンガード・トータル・ワールド・ストックETFは、米国を含む全世界の先進国株式市場および新興国株式市場を投資対象とし、FTSEグローバル・オールキャップ・インデックスに連動した投資成果を目指す。同インデックスは全世界の大型、中型、小型株の市場パフォーマンスを測定し、先進国や新興国市場を含む約47ヵ国の約8,000銘柄で構成されている。

もっとも分散の効いたETFよ!

【VTI】ファンド概要

バンガード・トータル・ストック・マーケットETFは、グロースおよびバリュースタイルに分散した大型株、中型株および小型株へ投資対象とし、CRSP USトータル・マーケット・インデックスに連動した投資成果を目指す。同インデックスは米国株式市場の投資可能銘柄のほぼ100%をカバーする。

米国株を丸っと買える優れものや

【VOO】ファンド概要

バンガード・S&P 500 ETFは、総額が大きい米国株式を構成銘柄とするS&P500指数の投資パフォーマンスに連動する投資成果を目指す。米国の主要業種を代表する大型株500銘柄で構成され、米国株式市場のパフォー マンスを表すベンチマークとして知られる。

みんな大好きS&P500よ!

【QQQ】ファンド概要

インベスコ QQQ 信託シリーズ1はナスダック100指数の構成証券の全てを保有する。投資目的は同指数の価格・利回り実績に連動する投資成果を提供すること。

ハイテク多めの攻めたETFや

【SPYD】ファンド概要

SPDR ポートフォリオS&P 500 高配当株式ETFは、S&P500高配当指数のトータルリターンのパフォーマンスに概ね連動する投資成果を上げることを目標とする。同指数は配当利回りに基づき、S&P500指数の採用銘柄のうち配当支払い上位80銘柄のパフォーマンスを計測することを目標とする指数である。

高配当好きにはたまらないETFね!

【VGT】ファンド概要

バンガード・米国情報技術セクターETFは、MSCI USインベスタブル・マーケット・情報技術25/50インデックスのパフォーマンスへの連動を目指す。米国の情報技術セクターの大型株、中型株、小型株に投資する。米国の情報技術セクター株式銘柄で構成されている。このセクターは、テクノロジー・ソフトウェアおよびサービス、テクノロジー・ハードウェアおよび機器、半導体および半導体製造機器の3つの分野の企業で構成されている。

完全無欠のハイテクETFやな

【EPI】ファンド概要

ウィズダムツリー インド・アーニングス・ファンドは、ウィズダムツリー インド・アーニングス・インデックスのパフォーマンスに概ね連動する投資成果を目指している。

成長期待枠のインド株よ!

【AGG】ファンド概要

iシェアーズ・コア 米国総合債券市場 ETFはBarclays Capital U.S. Aggregate Bond Indexで表わされるトータルの米国投資適格債券市場のパフォーマンスに連動する投資成果を目指すファンド。同指数は米国で公募発行される投資適格の米国国債、投資適格の社債、モーゲージ・パス・スルー証券及び資産担保証券など米国の投資適格債券市場のパフォーマンスを反映する。

安心安全な米国債や

【GLDM】ファンド概要

SPDRゴールド ミニシェアーズ トラストは金地金の価格に連動する投資成果を目指している。SPDRゴールド ミニシェアーズ トラストは金地金金、地金債権及び現金のみを保有資産し、金への投資の経費率及び投資の利便性を求める投資家向けに組成されている。

有事の金は健在よ!

【IYR】ファンド概要

iシェアーズ 米国不動産 ETFはDow Jones U.S. Real Estate Indexを対象指数とし、対象株価指数に連動する投資成果を目指している。同指数は米国株式市場の不動産部門のパフォーマンスを測定し、不動産所有・開発及び不動産投資信託(REIT)等会社を含む。

高配当の不動産ETFやな

買付手数料が無料の米国ETFでポートフォリオを組もう

それでは早速、先ほど紹介した買付手数料無料の米国ETFでポートフォリオを組んでいきましょう。

それぞれのポートフォリオに向いている人や

バックテストも紹介していくわよ!

もっともハイリスクでハイリターンなポートフォリオ

QQQ or VGT…100%

まずは、もっともハイリスクでハイリターンなハイテク株100%のポートフォリオです。

QQQはNASDAQ100指数に連動するETFですが、ハイテク株ではないPEP(ペプシコ)やCOST(コストコ)なども含んでいます。一方で、VGTはさらに尖ったハイテク株オンリーのETFですから、VGT100%の方がハイリスクと言えそうです。

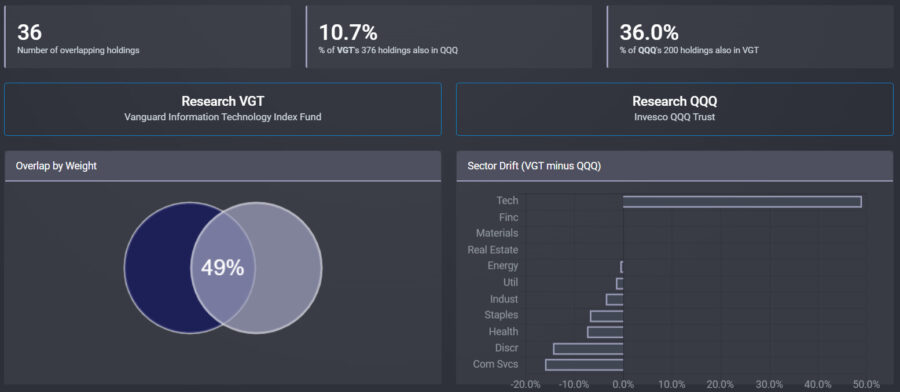

QQQとVGTの構成銘柄が、どれだけ重複しているのかをテストしてみました。

36銘柄がラップしていることがわかりました。意外なことにQQQに含まれるテック銘柄は、およそ半数にしか満たないんですね。

直近10年のリターンはQQQが+340%(年次リターン+17%)で、VGTが+410%(年次リターン+18%)でした。2010年以降はハイテク株が絶好調の時期でしたので、将来もこれだけのリターンを上げられるかと聞かれたら疑問符が付きます。

【リスク許容度がかなり高い人】

・リスクを取ってもリターンを狙いたい

・大きな下落にも耐えられる自信がある

・短期で大きなリターンを狙いたい

・投資金額が小さい など

まあ、絶対にオススメはできないポートフォリオですけどね。汗

ちょっと尖ったポートフォリオやけど

若者やったらこのくらいアグレッシブでもええな

適度なリスクで資産の最大化を狙う

VOO or VTI…100%

ある程度のリスクをとりながらも資産の最大化を狙うには、リターンと分散のバランスの良いVOOやVTIが向いています。

こちらも株式100%のポートフォリオですが、VOOやVTIは銘柄数は違えど米国全体に分散できており、いわゆるインデックスファンドです。

直近10年のリターンはVOOが+225%(年次リターン+12.5%)でVTIが+210%(年次リターン+12%)と大きく上昇していますが、これも米国市場が好調だった期間の切り取りに過ぎません。

長期で見れば期待リターンは年間で7%程度と考えるのが妥当だと思います。

1銘柄でも十分に分散効果があるの!

【リスク許容度が高めな人】

・それなりに大きなリスクがとれる

・30%程度の暴落なら耐えられる

・米国市場の将来を信じている

・まだ年齢が若い人 など

色々なETFや個別株に投資するよりも、VOOやVTIだけに投資していた方がリターンの最大化を狙えると言っても過言ではありません。

万人におすすめできるETFやで

堅実に資産の最大化を狙う

VT…100%

長期に渡って資産を増やしたいけれど、リスクはあまりとりたくないといった人には全世界株式に投資ができるVTがおすすめです。

こちらも株式100%のポートフォリオですが、QQQやVGTと違ってセクターの偏りはなく、VOOやVTIと異なり米国に偏っていません。これぞ王道のインデックスファンドであって唯一無二の存在です。

全世界に分散投資ができるため、上昇も下落も比較的マイルドになります。Twitterなどを見ていても【全世界株式派】と【全米株式派】に分かれていますね。

直近10年のリターンは+110%(年次リターン+8%)を超えていますが、一般的には期待リターンは年間+5%程度と考えておきましょう。

【リスク許容度がやや高い人】

・コツコツと資産を増やしたい

・あまり大きなリスクを取りたくない

・米国だけに頼るのはリスキーと考えている

・株式の値動きに耐えられる

・あれこれ考えたくない など

株式の中でも安心して保有できる全世界株は、株式投資の最適解とも言われています。

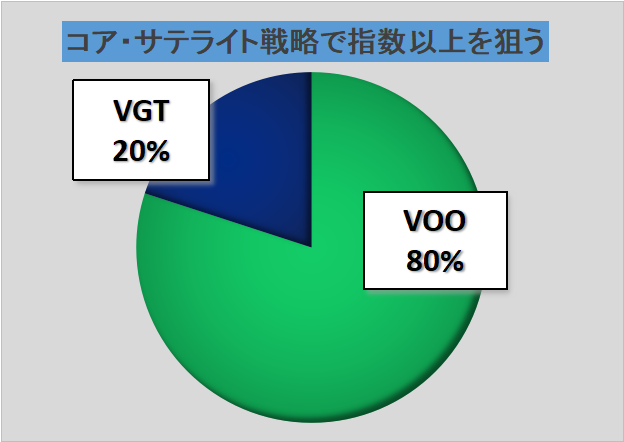

コア・サテライト戦略で指数以上のリターンを狙う

VOO…80%

VGT…20%

コアにVOOなどのインデックスファンドに投資をして、サテライトではVGTなどの尖ったファンドに投資をすることで、市場平均以上のリターンを狙うポートフォリオです。

こちらも株式100%のポートフォリオになりますが、VOOはVTIやVTに置き換えてもいいですし、VGTはQQQに置き換えても良いでしょう。

直近10年間のバックテストでは、米国株のパフォーマンスが良すぎて少し参考にならないかも知れません。

10年間のトータルリターンは+260%で最大ドローダウンは2022年の▲25.6%でしたが、平均年次リターンは+13.6%と指数を上回るハイパフォーマンスです。

その間のS&P500は+225%だったわ!

【リスク許容度は高いが無理はしたくない】

・まだまだ資産を大きくしたい

・市場平均以上のリターンを狙いたい

・ハイリスクはできるだけ避けたい

・生涯の投資期間が長い

・個別株で大きなリターンを狙うのは苦手

・ハイテクの未来を信じている など

平均点以上を狙いたいワイに

ぴったりなポートフォリオや

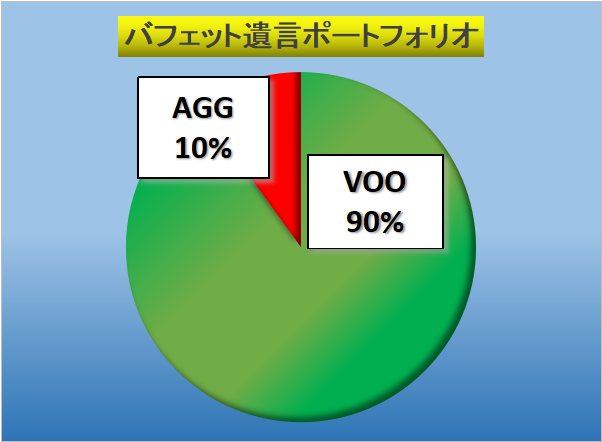

バフェットの遺言

世界一の投資家ウォーレン・バフェットは、自分が死んだ後のために妻に伝えているアドバイスがあります。

『私のアドバイスはこの上なくシンプルだ。現金の10%を米国の短期国債に、残る90%を超低コストのS&P500のインデックスファンドに投資しなさい。ヴァンガードのファンドがいいだろう。この方針なら、高い報酬のファンドマネージャーを雇うどの年金基金、機関、個人の出す結果よりも長期にわたって良い成績を上げられると思う』

VOO…90%

AGG…10%

バフェットが奥さんに伝えたアドバイス通りに運用するのであれば、こうなりますね。でもこのポートフォリオってそこそこリスク高いですよね?

10年間のトータルリターンは+195%で年次リターンは+11%でした。最大ドローダウンは▲23%もありましたから、やはりリスクは高めです。

【リスク許容度は高めな人】

・まだまだ資産を大きくしたい

・リバランスによって資産効率を上げたい

・何よりバフェットを信じている

ぶっちゃけ、あまりおすすめできないポートフォリオですね。日本人の我々からしたら、10%はAGGではなくキャッシュの方がいいかも知れませんね。

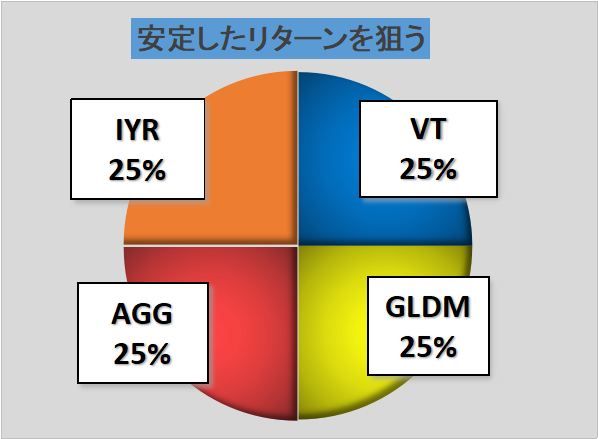

暴落にも備えて安定したリターンを狙う

VT…25%

AGG…25%

GLDM…25%

IYR…25%

資産形成も後半戦で、ある程度守りも意識をしたい人におすすめなポートフォリオです。株式のリターンはVTに任せるとして、債券ETFのAGGで株式の暴落に備えます。

また、GLDMは金価格に連動しており、『有事の金』と言われるように株式相場と異なる値動きをします。

IYRはリート(不動産)ETFなので、時に大きなリターンを生む代わりに大きく下落する可能性もあります。

直近10年のトータルリターンは+72%で、最大ドローダウンは2022年の▲19%でした。これだけ分散しても昨年の下落相場では、資産の目減りを防ぐとこは難しかったことがわかります。

年次リターンは+5.5%でしたので、コツコツと資産を増やしたい人に適したポートフォリオと言えそうです。

リスク許容度が低い人

・広く分散投資をしたい

・株式に偏りたくない

・大きな下落に耐えられない

・比較的年齢が高い

・すでに投資資金が大きい など

株式、債券、金、不動産にそれぞれ25%と言ったバランスの良いポートフォリオのため、暴落が来ても大きな損失は免れることができそうです。

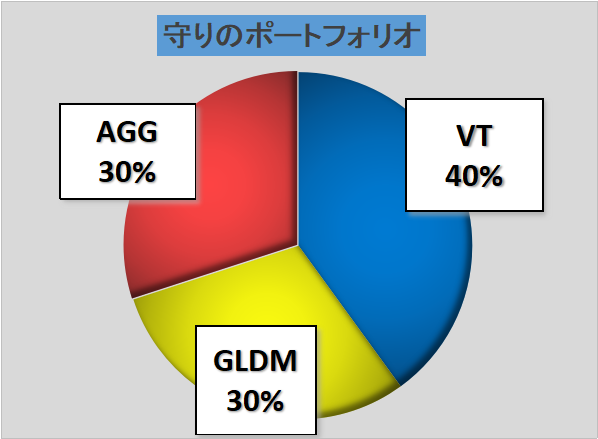

使うフェーズでは守りのポートフォリオで

VT…40%

AGG…30%

GLDM…30%

資産形成の終盤であったり、すでに資産形成期は過ぎてお金を使うフェーズの人におすすめのポートフォリオです。

株式が40%と多めですが、値動きのマイルドなVTを選択しつつ、守りの債券30%をAGGで保有、有事の金30%をGLDMでまかなうと言ったディフェンシブな構成です。

バックテストでの直近10年のトータルリターンは+49%で、年次リターンは+4.07%でした。

最大ドローダウンは残念ながら2022年に▲17%に更新してしまいました。普段の年であれば10%にも満たないため、資産形成後期の人でも安心できるポートフォリオです。

リスク許容度がもっとも低い人

・投資資産が大きい

・すでに使うフェーズに差し掛かっている

・市場の暴落に耐えられない

・相場を気にせず生活したい

・年金生活をしている など

リタイヤ後のポートフォリオに最適ね!

インカムゲイン(配当金)重視型

SPYD…100%

ハッキリ言っておすすめとは言えないポートフォリオです。SPYDは高配当ETFとして近年日本の個人投資家に人気のETFです。

直近の配当利回りは4.95%とかなりの高配当ですが、株価の変動によって大きく変化します。

バックテストでの直近10年のトータルリターンは+84%(年次リターン+9.1%)と、キャピタルゲインも狙える銘柄ですね。

キャピタルゲインよりもインカムゲイン重視

・配当金だけのために投資をしたい

米国ETFでの配当金は現地税(海外税)10%が引かれた上で、日本国内の20%が課税されるため確定申告で二重課税の免除が適応されます。

また、配当金を再投資したとしてもトータルリターンはインデックスファンドに劣後するため、資産形成というよりも配当金生活をしたい人向けですね。

だとしても、おすすめの高配当ETFは安定のVYMですかね。

EPIをおすすめしなかった理由

EPIはインド株式に連動するETFですが、あまりおすすめできません。

・ETFの割にコストが高い(経費率0.84%)

・新興国株はリスクが高いわりにリターンが見込めない

・地域分散ができていない

米国ETFの魅力のひとつに、コストが安いことがあげられます。しかし、EPIは経費率が0.84%と比較的高めで長期投資に向いているとは言えません。

短期的に新興国の値上がりを狙うのであれば、EPIを活用するのもアリですが、今回のおすすめからは除外させていただきました。

インド経済の将来を信じるのであれば

PFの一部の組み込むのはアリよ!

楽天証券で買付手数料が無料なETF

これまでSBI証券で買付手数料が無料なETFを紹介してきましたが、楽天証券でも似たようなETFがラインナップされています。

15銘柄ありますがSBI証券と被っていない銘柄を赤装飾してあります。

・VT

・VOO

・VTI

・SPY

・RWR

・GLDM

・AIQ

・FINX

・GNOM

・QQQ

・SPYD

・VGT

・EPI

・AGG

・IYR

・SPYはS&P500指数をベンチマークにしており、VOOと同様のインデックスファンドです。経費率がVOOの0.03%と比較してSPYは0.09%のため、S&P500に投資したければVOOがおすすめです。

・RWRはリート(不動産)ETFで経費率が0.25%で、IYRの0.41%よりも安いため楽天証券で口座開設している人はRWRも選択肢の一つとなってきますね。

・AIQとFINXとGNOMはアクティブファンドのため0.6%前後と高く、そもそも長期投資には向いていないETFのため、本ブログではおすすめいたしません。

【2023年最新版】買付手数料無料の米国ETFでおすすめポートフォリオ!まとめ

【2023年最新版】買付手数料無料の米国ETFでおすすめポートフォリオ!をまとめます。

米国ETFには優良なファンドも多く、今回紹介したETFは長期投資に向いているものばかりです。

とはいえ、リスク許容度や投資目的によってポートフォリオは異なりますので、自分のリスク許容度を理解して、自己責任、自己判断で投資をしましょう。

最後まで読んでくれてありがとう!

レッツ エンジョイ!

まだSBI証券の口座を開設していない人がいましたら、これを機に口座開設だけでもしておくことをおすすめします。

特に、三井住友カードでの『クレカ積立』は期間限定でお得な制度があります。

楽天経済圏は崩壊しとる

楽天証券も改悪続きやから

今のうちに乗り換えがおすすめや

SBI証券の新サービス『クレカ積立』でお得にポイントがもらえるサービスです。

SBI証券『クレカ積立』について詳しくはこちら

通常の申し込みページよりもお得な特典がもらえるURLはこちら

コメント