・米国ETFの運用実績を見たい

・米国ETFの特徴を知りたい

・どの米国ETFがいいか知りたい

・米国市場の今後の予想を知りたい

⇩クリックでブログランキングの応援をしてください。

(応援してくれるみなさん、いつもありがとうございます。)

こんにちは!

インデックスのリターンも減ってきた

『ここ屋(@Ram Tky)』よ!

2022年は株価の下落が続く米国市場ですが、9月にはさらなる急落がありました。

年初来で▲20%を超える下落となったS&P500は、再びベアマーケット入りとなりました。

年内に高値を更新できるかは絶望的となりましたが、長期投資家にとっては『買い時』なのかも知れませんね。

今回の記事では、筆者の実際の資産運用を参考にして、2022年21ヶ月間の米国市場の推移と今後の展望を解説していきたいと思います。

【21ヶ月間運用実績公開】米国ETF『VOO・VIG・VONG』

今回、運用実績を公開するのは米国の代表的なETFで、大きく特徴が異なる3銘柄です。

3銘柄の値動きを把握することで、現在の米国市場のトレンドを感じることができると思います。

その3銘柄とはVOO、VIG、VONGです。

これから、この3銘柄の基本的な概要と特徴を把握した上で、実際の運用状況を見て今後の米国市場の予想を解説していきたいと思います。

米国ETF『VOO・VIG・VONG』の概要

米国ETF『VOO・VIG・VONG』の概要(2022.9.28現在)です。

ちなみにこの3銘柄は、実際に筆者本人と家族の2020年度にNISA口座で購入した銘柄です。

| ティッカー | VOO | VIG | VONG |

|---|---|---|---|

| 名称 | Vanguard S&P500 ETF | Vanguard Dividend Appreciation ETF | Vanguard ussell1000 Growth |

| 運用会社 | バンガード | バンガード | バンガード |

| 設立日 | 2010/09/09 | 2006/04/27 | 2010/09/22 |

| ベンチマーク | S&P500 指数 | ナスダック 米国ディビデンド アチーバーズ セレクト指数 | ラッセル1000 グロース インデックス |

| 純資産総額 | $253.165B | $59.080B | $6.936B |

| 経費率 | 0.03% | 0.06% | 0.08% |

| 配当利回り | 1.66% | 2.03% | 0.90% |

VOOは1ヶ月で20Bドル(280億円)も時価総額が減少しています。

配当利回りは上昇しとるな

VOO・VIG・VONGのベンチマークと特徴

それぞれのベンチマークと特徴を、簡単に解説していきます。

ベンチマークは【S&P500】

米国の株式市場に上場している大型株500銘柄の時価総額加重平均指数。

およそ500銘柄で、時価総額は米国に上場している約4,000株の8割を占める。

構成銘柄上位は、Apple、Microsoft、Amazon、Tesla、Alphabet(Google)。

米国全体の株価指数と言っても過言ではない。

SPYとIVVは同じS&P500がベンチマーク。

実際に米国株式全体をベンチマークとするVTIとは、ほぼ同等の値動きをする。

VTIについて詳しくはこちらの記事

ベーシックかつ

世界最高峰のベンチマークよ!

ベンチマークは【ナスダック米国ディビデンド・アチーバーズ・セレクト指数】

10年以上連続増配実績を持つ銘柄で構成される。(REITは除く)

連続増配株を集めているわりに、近年の分配金率は低くVOOとそれほど変わらない。

増配株を集めているだけあって、比較的大型バリュー株が中心。

比較的ディフェンシブ銘柄が多め。

NASDAQと名前についているが、NASDAQ市場に限った銘柄ではない。

構成銘柄上位は、Home Depot、JPMorgan、J&J、P&G、Microsoft、Walmart、VISA

地味やけど底堅い

バリュー株寄りのETFやな

ベンチマークは【ラッセル1000グロース・インデックス】

ラッセル1000(大型株)のうちのグロース株で構成される。

グロース銘柄中心のため、上昇相場ではリターンはS&P500を凌ぐ。

景気敏感株を多く含むので、下落局面ではディフェンス力は低め。

構成銘柄上位は、Apple、Microsoft、Amazon、tesla、NVIDIA

個人投資家が好きそうな

グロース株ETFよ!

VOO・VIG・VONGの過去リターン

前項の特徴を踏まえた上で、過去リターンを見ていきましょう。

まずは、Bloombergから引用したリターン率です。

| リターン | VOO | VIG | VONG |

|---|---|---|---|

| 3ヶ月 | 0.37% | 0.32% | 1.62% |

| 年初来 | -21.15% | -17.78% | -28.69% |

| 1年 | -13.26% | -8.27% | -21.79% |

| 3年 | 9.62% | 7.67% | 11.93% |

| 5年 | 10.38% | 10.45% | 13.23% |

3銘柄ともに年初来、1年リターンがマイナスとなっていますが、直近3ヶ月ではプラスに転じています。

グロース株を多く含むVONGは、年初来で▲28%の下落をしており1年で見ても▲21%のマイナスとなっているので、最近はグロース株にとっては厳しい状況だということがわかります。

また、年初来ではVOOのパフォーマンスがVIGに劣後するといった現象が起きていますので、今年はバリュー優位の相場展開になっていることがわかります。

直近3ヶ月はグロース優勢やけどな

VOO・VIG・VONGの運用実績【21ヶ月間】

筆者本人と奥さんの2020年度のNISA口座、娘のジュニアNISA口座での運用実績です。

それぞれ、2020年の12月中旬から下旬の購入ですので、実質21ヶ月間程度の運用利回りとなります。

この間、分配金も出ていますが、ETFは分配金自動再投資ができないので、キャピタルゲインのみの実績です。

VOO運用実績(21ヶ月間)

21ヶ月間の運用実績は、ドルベースで+0.04%、円ベースで+37.07%の上昇でした。

何とかプラスをキープしましたが、先月比ではドルベースで▲9.68%の下落となりました。

ドル高の恩恵で円ベースは

大きな含み益で助かっとる

為替リスクはプラスにも働くのよ!

ドルベースでの先月比は2ケタ近い下落となりましたが、円ベースでは▲5%の下落で済んでいます。

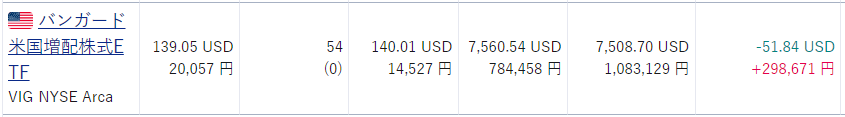

VIG運用実績(21ヶ月間)

21ヶ月間での運用実績はドルベースで▲0.69%の下落、円ベースで+38.07%の上昇でした。

先月比ではドルベースで▲8.63%の下落となりました。

とうとうマイナスに転じたな

年初来は堅調だったバリュー株ですが、現在の相場ではディフェンシブ銘柄にも厳しいようです。

VONG運用実績(21ヶ月間)

21ヶ月間での運用実績はドルベースで▲7.70%の下落、円ベースで+26.47%の上昇でした。

先月比ではドルベースで▲10.03%の下落でした。

グロースが1番下落したな

ガッツリとマイナスに転じたわね!

8月までは反発していたグロースですが、9月には厳しい相場が待っていましたね。

為替によるリターン

円ベースでのリターンが大きいのは、2020年の年末が円高($1=105円前後)だったため円安傾向に進む現在は、為替リターンも受け取ることができます。

こちらの日本円表示は、購入時の為替に手数料を加えた単価(日本円)が反映されています。

しかし、実際には事前に『お得なドル転方法』でドル転していますので、もう少しリターンは大きいはずです。

SBI証券は米国ETFの定期買付ができ米国株の取扱数も豊富ですので、米国株投資をはじめる人におすすめなネット証券です。

VOO・VIG・VONGのリターン推移

VOO・VIG・VONGのリターン推移を見てみます。

筆者がこちらの3銘柄の比較記事を書いたのが、2021年4月(4ヶ月間実績)からですので、直近17ヶ月の比較となります。

| リターン (ドルベース) | VOO | VIG | VONG |

|---|---|---|---|

| 4ヶ月(4月末) | 12.44% | 8.82% | 10.47% |

| 5ヶ月(5月末) | 12.36% | 10.40% | 7.10% |

| 6ヶ月(6月末) | 15.48% | 9.32% | 14.42% |

| 7ヵ月(7月末) | 19.11% | 13.86% | 20.87% |

| 8ヶ月(8月末) | 21.54% | 15.89% | 22.39% |

| 9ヶ月(9月末) | 20.61% | 13.03% | 22.38% |

| 10ヶ月(10月末) | 22.71% | 17.11% | 23.60% |

| 11ヶ月(11月末) | 26.86% | 19.75% | 29.23% |

| 12ヶ月(12月末) | 26.65% | 19.93% | 28.77% |

| 13ヶ月(1月末) | 17.40% | 13.13% | 12.40% |

| 14ヶ月(2月末) | 14.23% | 10.25% | 8.19% |

| 15ヶ月(3月末) | 22.57% | 15.78% | 17.38% |

| 16ヶ月(4月末) | 12.68% | 10.74% | 4.53% |

| 17ヶ月(5月末) | 12.46% | 10.56% | 1.84% |

| 18ヶ月(6月末) | 2.17% | 2.47% | ▲6.85% |

| 19ヶ月(7月末) | 9.96% | 8.80% | 2.30% |

| 20ヶ月(8月末) | 9.72% | 7.94% | 2.33% |

| 21ヶ月(9月末) | 0.04% | ▲0.69% | ▲7.70% |

21ヶ月間リターンを眺めると3銘柄とも2021年の年末まで大きく上昇していましたが、2022年に入り続落していることがわかります。

6月には大底を付けて7月には上昇に転じたようにも見えましたが、S&P500をベンチマークとしたVOOは、昨年末の高値から▲26%以上も下落している状況です。

バリュー株中心のVIGは3銘柄の中では下落は限定的でしたが、21ヶ月間のリターンがマイナスとなってしまいました。

グロース株ETFのVONGはNASDAQ同様に高値から▲37%の暴落となり、とうとう6月の底値を割ってしまいました。

VOO・VIG・VONGの値動きに見える米国市場の展望

VOO・VIG・VONGの値動きに注視することで、今後の米国市場の展望を見ていきます。

VOOを市場全体の平均と考えるであれば、VONGはオフェンシブ銘柄(ハイリスク・ハイリターン)、VIGはディフェンシブ銘柄(ローリスク・ローリターン)と捉えることができます。

そして、その特徴がもたらす相関性は以下のようになります。

・米国市場全体が金融相場の時は、VONG(グロース株)がもっともリターン率がいい。

・業績相場がはじまると、VIG(バリュー株)がもっともリターン率がいい。

・市場平均のVOOは常に値動きが安定している

・逆金融相場がはじまると全ての株式が下落する

当たり前な理論で単純な相関性ですが、過去実績がハッキリと物語っています。

過去チャートでそれを確認し、2022年の展望を見ていきましょう。

VOO・VIG・VONGのチャート比較

VOO・VIG・VONGのチャートを比較することで、昨年末までの上昇相場と2022年の下落の状況を確認してみましょう。

こちらが、直近1年のチャート比較です。

3指数とも相関性はあるものの、グロースETFのVONG(青)はボラティリティが高く、上昇も大きい反面で下落も大きいことがわかります。

昨年までは安定したパフォーマンスを見せてきたVOO(赤)のでしたが、年初来で見ても▲22%ほど下落しています。

バリュー株中心のVIG(緑)はマイルドな値動きがゆえに、下落幅が小さいといったメリットがありますが、現在は3銘柄とも同様に大きく下落しています。

今後も利上げが継続される予定ですから、グロース中心のVONGの下落はまだまだ続きそうな気がします。

9月は毎年相場が弱いよな

年末まで上昇相場が続いて欲しいわね!

次に直近3ヶ月のチャート比較を見ていきますが、少し面白い現象が見えてきます。

3銘柄ともに7月から8月中旬までは上昇していましたが、そこからの急落によって3ヶ月リターンはほとんど変わらないといった状況が起きています。

上昇も下落も大きいグロース株のVONGですが、現在はVOOとVIGも同様な下落幅を見せています。

金利が上昇する局面では、バリューもグロースも関係なく市場全体が下落をしてしまうものなんですね。

上昇相場に入ればグロースが強いわよ!

3ヶ月リターンの推移による今後の米国市場予想

2022年の市場も早くも9ヶ月が経過しましたが、直近の3ヶ月で変わった動きがありましたので共有していきます。

予想は独断と偏見だから

参考程度にしとくのよ!

2022年の米国市場は、エネルギーセクターの高騰により幕を開けましたが、すでにその上昇幅も縮小傾向にあります。

反面、高インフレや下落相場に強いディフェンシブセクターが頭角を現しはじめていましたが、直近3ヶ月で相場の様子は変化しました。

トレンド転換が起きているかのような米国市場ですが、S&P500銘柄の直近3ヶ月のヒートマップを見てみます。

全面的に下げ相場となっている中でハイテク株を中心に大きく下落をしていますが、AAPL(アップル)やTSLA(テスラ)、NFLX(ネットフリックス)などは上昇しています。

他にもところどころにプラス銘柄が散見されることを鑑みると、『全部安』というワケではなさそうです。

利上げ局面という厳しい相場の中でも、強い業績を出すことができれば株価を上昇させることは可能なようです。

一方で、半導体株や通信株などは全般的にマイナスとなり、公益事業銘柄や生活必需品銘柄はそれなりに堅調なリターンを出しています。

セクターによっては相場の流れといったものも存在するようです。

やっぱりディフェンシブ銘柄の方が

安心できる相場かも知れんな

VOO・VIG・VONG 21ヶ月間運用実績公開:まとめ

VOO・VIG・VONGの 21ヶ月間運用実績を公開して、今後の米国市場の見通しをまとめます。

・VOO(S&P500)はベアマーケット入り

・VIG(バリュー株)も同様な下落幅

・VONG(グロース株)は金利上昇局面では厳しい

・インフレの鎮静化が見えると相場は上昇

・利上げ観測が高まると相場は下落

・バリュー株でも厳しい相場に突入している

・相場全体が下げる中でも上昇銘柄はある

インフレの高止まりにより利上げ観測が高まっています。

FRBが示したドットプロットでも、年内には4.4%への政策金利の上昇が予想されています。

金利と株価はシーソーの関係にありますので、金利上昇局面では株式市場にとって厳しい状況が続きそうです。

とはいえ、過去を振り返ればすべての下落から回復してきた米国市場ですから、コツコツとインデックス投資を継続すと共に、割安になった米国株を拾っていきたいと思います。

投資は自己責任ですので、自分のリスク許容度を理解して、投資を楽しんでください。

最後まで読んでくれてありがとう!

レッツ エンジョイ!

積立投資をクレカ決済にすることで、お得にポイントがもらえるサービスです。

通常の申し込みページよりもお得な『紹介特典2,000ポイント』がもらえるURLを貼っておきます。

ビットコインと言えば500円から仮想通貨が買えるコインチェック!

このリンクから会員登録すると、もれなく1,000円プレゼントされます!

*紹介URLをクリックして表示されたページから、別のページに移動してしまうと、報酬対象外になります。

コメント