・他の投資家のポートフォリオを見たい

・どんな銘柄を購入しているのかを知りたい

・現在の相場に合ったポートフォリオを知りたい

クリックでブログランキングの応援をしてください!

応援してくれるみなさんいつもありがとうございます。

こんにちは!

2月も資産を増やした『ここ屋』よ!

2024年2月の米国市場は上昇が続きました。

多くの人は資産を増やしていることとは思いますが、新NISAがはじまり自分のポートフォリオを見直そうと思っている人も多いはずです。

そこで今回の記事では、筆者のアセットアロケーションと2024年2月のポートフォリオ公開をしていきたいと思います。

やっと1億5,000万円超えたな

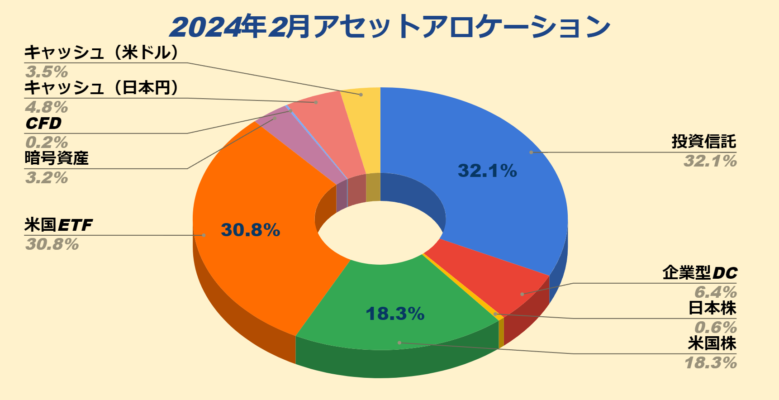

2024年2月のアセットアロケーション公開

2024年2月末のアセットアロケーションを公開していきます。

現在の筆者の総資産は1億5,160万円で、前月比で+1,160万円(+8.3%)ほど上昇しています。

この1ヶ月でS&P500は+5.17%上昇しているのに対して、キャッシュポジションを含んだ筆者の総資産は指数をアウトパフォームしています。

とはいえ、さすがに過熱しすぎた相場ですから、もう少しポートフォリオを改善する必要がありそうです。コア・サテライト戦略のコアに当たる部分を強化すべきだと考えています。

・コア…65.1%

・サテライト…34.9%

少しコアが減ったわ!

新NISAで投信買ったのにな

リセッション懸念は後退していますが、相場の過熱感を警戒してキャッシュ比率を高めています。

・投資資産…91.7%

・現金比率…8.3%

キャッシュポジション減っとる

新NISA買ってるからよ!

まだまだ円安が続いている為替市場ですが、日本円しか持ち合わせていない人とドル資産を保有している人の格差は大きいままです。

筆者は日本円と米ドルにしか分散できていませんが、それでも比率はほぼ半々のためドル高の恩恵を享受することができています。

・日本円比率…44.1%

・米ドル比率…52.7%

・暗号資産比率…3.2%

とはいえ、日本円資産の大半は米国株に連動する投資信託で『為替ヘッジなし』の商品のため、為替が円高に振れると一気に総資産は目減りしてしまうのですけどね。

2024年2月のポートフォリオ公開

これからポートフォリオを公開していきますが、全てのポートフォリオを一挙に表現すると、割合の小さなものがわかりづらくなってしまうので、アセットアロケーションの『米国ETF』『米国株』『投資信託』の3つに分けてポートフォリオを公開していきます。

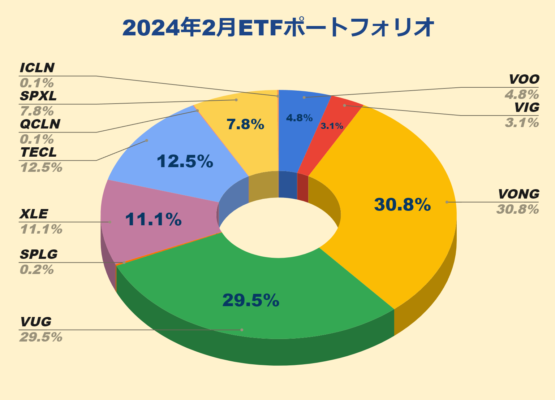

米国ETFのポートフォリオ公開

まずは、米国ETFのポートフォリオを公開していきます。

保有しているETFの大半がグロース系ETFが占めていますが、一部はセクターETFやレバレッジETFも保有しています。

米国ETFは全体の3割強を占めるアセットですので、割合としては大きい部分になります。

【VUG・VONG】

VUGとVONGはどちらも大型グロースETFですが、その割合は60.3%もあり少しリスクを取りすぎな状況ですが、まだまだグロース株優位と考えているためリスクを大きめにとっています。

グロースETFもコア運用のつもりよ!

切り取る期間にもよりますが、米国市場はグロース株を中心に上昇を続けていますので、右肩上がりを信じるのであればS&P500ではなくグロース株ETFが優位性がありそうです。

直近10年では完全にグロース株がS&P500を大きくアウトパフォームしていますね。

【VOO】

VOO(S&P500)は2020年度NISA口座での購入をしましたが、その後S&P500への投資は投資信託に切り替えてコアを作成中です。

【XLE】

2022年までは大きく上昇していたエネルギーセクターETFのXLEですが、2023年からは思うようなパフォーマンスを出せていません。年初まで我慢して保有していましたが、少しずつポジションを解消しはじめています。

【VIG】

連続増配株ETFですが、娘のジュニアNISAで2021年年初から保有しています。

【SPXL・TECL】

レバレッジ3倍ブルETFですが、上昇相場では爆発的なリターンを叩き出します。

指数の短期投資ならCFDがおすすめ

インデックス投資の長期投資は、再現性が高く誰もが資産を増やすことができる優秀な投資法です。

長期で資産を増やしてくれる代わりに爆発力は小さく、サテライト運用には向いていません。

一方の個別株やレバレッジETFは爆発力がある代わりに、暴落のリスクが高まります。

指数で短期投資をするのであればCFD投資がおすすめです。

毎日数千円から数万円といった、ちょっとしたお小遣い稼ぎをしたい人はチャレンジしてみて下さい。

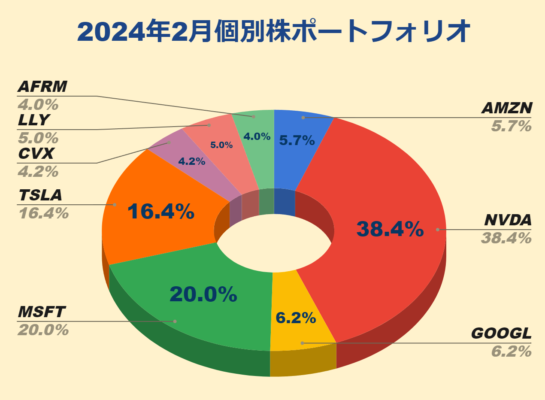

米国個別株のポートフォリオ公開

次に、米国個別株のポートフォリオを公開していきます。

2024年2月には売却した銘柄もありましたが、部分売却のため保有銘柄数は8銘柄のままです。

ポジションの大きなエヌビディアがパフォーマンスを向上させてくれましたが、グーグルとアファームは下落しました。

含み損はテスラだけや

投資初心者にはS&P500などの指数に連動をするインデックス投資をおすすめしている当ブログですが、少し相場に慣れた頃には個別株投資にチャレンジしたくなる投資家さんも多いようです。

個別株を運用する際には企業決算や経済指標など、投資に関する情報収集が重要になってきます。

そんな時にはリアルタイムに多くの情報を無料で提供してくれるmoomooアプリがおすすめです。

筆者も利用していますが、これほど多くの機能が無料で利用できることに驚いています。

今なら無料で口座開設すると、人気の米国株がもらえるキャンペーンをやっています。

取引口座を開けば

24時間取引も可能なの!

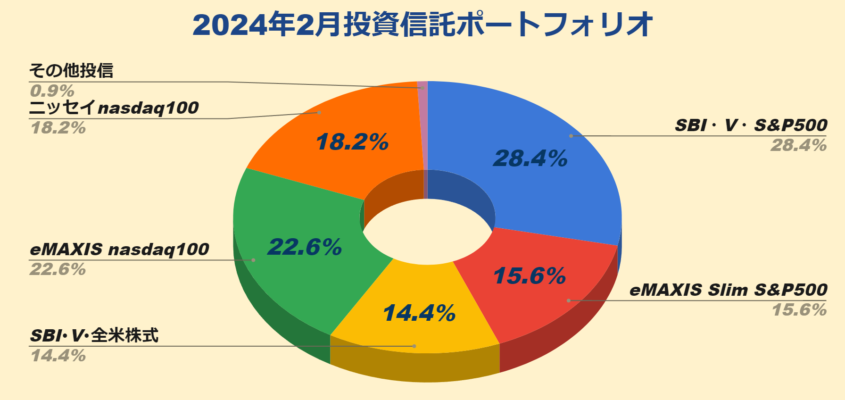

投資信託のポートフォリオ公開

最後に、投資信託のポートフォリオを公開していきますが、こちらは主に投資のコアに該当するインデックス投資に利用しています。

全米株式もS&P500もナスダックも全てがコア資産のつもりですが、ETFよりも投信のほうが配当金自動再投資をしてくれるので『ほったらかし投資』には適していると考えています。

今後はもう少しナスダックの比率をアップさせる予定です。

投資信託を運用している理由については、以下の通りです。

・長期投資には配当金再投資のできる投資信託の方が有利だから

・定額の積立投資ならドルコスト平均法を利用できるから

・新NISAの投資対象として

低コストで運用するためには米国ETFの方が有利ですが、実は購入手数料や配当金への課税、為替手数料などを考慮すると、長期投資では投資信託の方が有利になるとのデータもあります。

また、コア・サテライト戦略のコア部分にはS&P500や全米株式、NASDAQ100を選択しましたが、全世界株式に投資することも良い選択肢だと思います。

『つみたてNISA』は楽天証券でeMAXIS Slim全米株式(S&P500)に投資してきましたが、2024年からの新NISAではSBI証券に乗り換えました。

SBI証券では三井住友カードがお得や

将来的に大きなポイント差がつくわよ!

SBI証券の新サービス『クレカ積立』でお得にポイントがもらえるサービス

通常の申し込みページよりもお得な『最大10,000円+10%の紹介特典』がもらえるURL

ポートフォリオの見直しと今後の方針

ポートフォリオの見直しと、今後の方針についても記述しておきます。

まずポートフォリオについては、コア・サテライト戦略のコア部分の強化をするために、投資信託にてS&P500とNASDAQ100の割合をもう少し増やしたいと考えています。

今後は新NISAで対応するつもりですが、場合によってはその後も少しずつコア投資の割合を増やしていくことになると考えています。

投信の比率を高める予定よ!

同時に、サテライト銘柄(個別株)の整理とETFリスクの低減を計る予定です。

サテライト運用では

積極的に上昇銘柄を探すつもりや

2024年の米国市場も上昇のスタートを切りましたが、どこかでいつか調整局面が来ると考えていますので、今後も相場が急落した時のために買い増しする銘柄を模索しています。

ポートフォリオ公開 まとめ

ポートフォリオ公開記事をまとめていきます。

まず、現在のポートフォリオをよりシンプルに縮小することを考えています。そのため、各アセット(米国ETF・個別株・投資信託)の見直しを考えています。

・コア資産の強化(インデックス投資の拡大)

・ETFリスクの低減

・長期保有できる個別株の購入

筆者のポートフォリオはハイテク株を多く含んでいたため、2023年は総資産を大きく増やすことができました。

しかし、割高になり過ぎた市場において、このままのポートフォリオでは下落相場での損失が甚大なものになってしまうと考えています。

資産形成は初めが肝心ですから、間違った手法をとってしまうと取り返しのつかない状況を招きかねません。

みなさんも自分の投資目的を明確にし、自分のリスク許容度の範囲内で正しい手段を選択してください。

今後もポートフォリオの公開と共に、資産状況も報告していきたいと思います。

これまでの資産公開記事はこちらです⇩

最後まで読んでくれてありがとう!

レッツ エンジョイ ライフ!

これからも市場の動向や投資に役立つ情報を発信していきますので、良かったらブログランキングのフォローなどもしていただけると嬉しいです。

SBI証券の『クレカ積立』でお得にポイントがもらえるサービス

通常の申し込みページよりもお得な『最大10,000円+10%の紹介特典』がもらえるURL

ビットコインと言えば500円から仮想通貨が買えるコインチェック!

コメント