・他の投資家のポートフォリオを見たい

・どんな銘柄を購入しているのかを知りたい

・現在の相場に合ったポートフォリオを知りたい

⇩クリックでブログランキングの応援をしてください。

(応援してくれるみなさん、いつもありがとうございます。)

こんにちは!

8月中旬には億り人になってたかも知れない

『ここ屋(@Ram Tky)』よ!

8月の米国市場は続伸するかに見えたのですが、FOMCを起点に下落に転じました。

ドル高が進むなかで円換算では資産の目減りが和らいでいる人も多いのではないでしょうか?

とはいえ、まだまだ含み損を抱えている米国株投資家は多いのではないでしょうか?

このまま米国株に投資していていいのかと悩んでいる人のために、筆者のポートフォリオを公開してみなさんの参考になればと考えています。

そこで今回の記事では、筆者のアセットアロケーションと2022年8月のポートフォリオ公開をしていきたいと思います。

もう少しで総資産1億円が見えてきたな

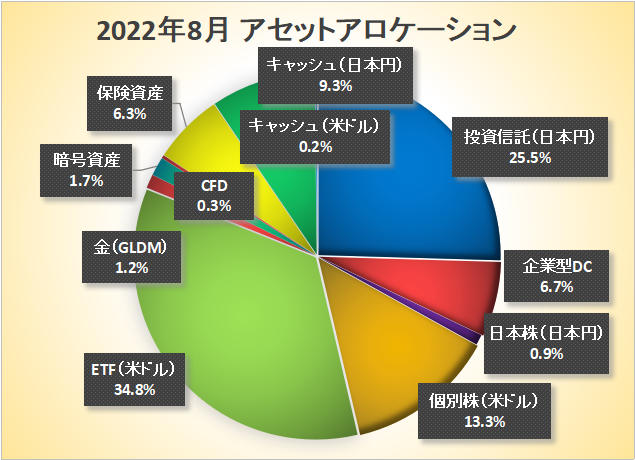

2022年8月のアセットアロケーション公開

2022年8月のアセットアロケーションを公開していきます。

6月には含み益がなくなる寸前にまで下落していましたが、7月から反転した相場と円安に救われている状況です。

現在の筆者の総資産は9,560円で、前月比で160万円ほど増加しました。

この1ヶ月での米国市場は上げて下げてと目まぐるしい相場でしたが、この先も心配な状況は続きそうですね。

このところのドル高を背景にドル転を躊躇して追加投資できない状況ですが、まだまだ筆者のアセットアロケーションは改善の余地がありそうです。

・キャッシュポジションが低い

・コア資産が少ない

・ハイテク株が多すぎる

筆者が保有しているETFや個別株、投資信託など、ほとんどの投資先は米国株ですが、現在は地域分散に関しては考えていないため、今後も全力米国株投資を継続したいと考えています。

これからも当分は米国株やろ

また、これには表現できていませんが、コア・サテライト戦略のコアに当たる部分がまだ不足しているため、今後もコア部分の強化に努めたいと思っています。

・コア…約68%

・サテライト…約32%

コア80%までは欲しいわね!

少し上昇の兆しが見えていた米国市場ですが、まだまだリセッション入りの可能性もあるため、もう少しキャッシュポジションを高めようと思っています。

・投資資産…84%

・安全資産…6.5%

・現金比率…9.5%

今の相場ならキャッシュ15%

くらいまで上げてもええな

2022年8月のポートフォリオ公開

2022年8月のポートフォリオを公開しますが、全てのポートフォリオを一挙に表現すると、割合の小さなものがわかりづらくなってしまうので、アセットアロケーションの『米国ETF』『米国株』『投資信託』の3つに分けてポートフォリオを公開していきます。

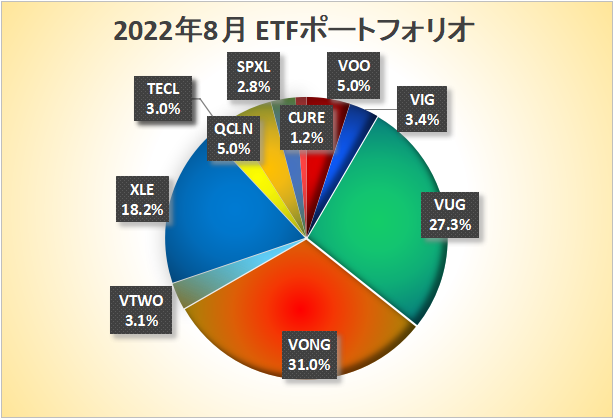

米国ETFのポートフォリオ公開

まずは、米国ETFのポートフォリオを公開していきます。

『そもそも米国ETFって何?』と思った人は、こちらの記事で詳しく解説しています。

米国ETFは全体の35%を占めるアセットですので、割合としては大きい部分になります。

VUGとVONGはどちらも大型グロースETFですが、その割合は58%もあり少しリスクを取りすぎな状況ですが、まだまだ資産を増大させるためにリスクを大きめにとっています。

グロースETFもコア運用のつもりよ!

【VUG・VONG】

大型グロースETFについて詳しくはこちら

VOO(S&P500)は2020年度NISA口座での購入をしましたが、その後S&P500への投資は投資信託に切り替えてコアを作成中です。

【VOO】

S&P500について詳しくはこちら

今年に入り大きく上昇していたエネルギーセクターETFのXLEもこのところ急落しており、そろそろセクターETFの切り替えも検討していますが、もう少し原油需要は高いと判断しています。

その他のETFの特徴を知りたい人は、こちらの記事で詳しく解説しています。

【XLE】

エネルギーETFについて詳しくはこちら

【VTWO】

小型グロースETFについて詳しくはこちら

【VIG】

VIGについて詳しくはこちら

【SPXL・TECL・CURE】

レバレッジETFについて詳しくはこちら

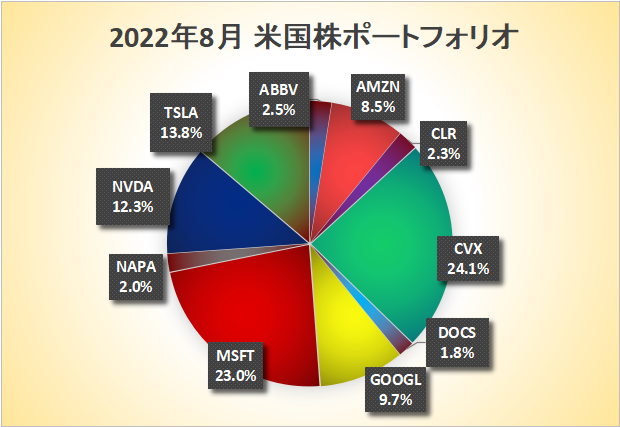

米国個別株のポートフォリオ公開

次に、米国個別株のポートフォリオを公開していきます。

筆者は大きなリターンを狙うべくサテライト戦略でIPO銘柄を保有してきましたが、業績相場に移る中で思うようなリターンを出せないと判断して、その規模を縮小しました。

決算ミスした銘柄や、大きな含み損を抱えた銘柄に関しては売却を行いましたが、売却銘柄などはこちらの記事を参考にしてください。

先月と変わらず10銘柄を保有していますが、株価の変動と共に比率が変化しています。

買い増しを検討している銘柄もあるで

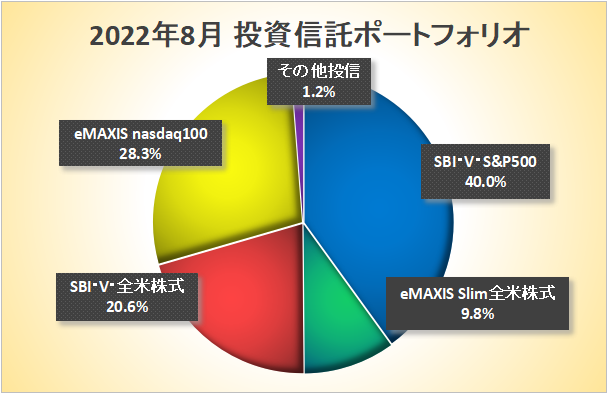

投資信託のポートフォリオ公開

最後に、投資信託のポートフォリオを公開していきますが、こちらは主に投資のコアに該当するインデックス投資に利用しています。

投資信託を利用している理由については、以下の通りです。

・日本円資産を保有するため

(ETFのみだと米ドル資産に偏ってしまうので)

・長期投資には配当金再投資のできる投資信託の方が有利だから

・定額の積立投資ならドルコスト平均法を利用できるから

・つみたてNISAとして

低コストで運用するためには米国ETFの方が有利ですが、実は購入手数料や配当金への課税、為替手数料などを考慮すると、長期投資では投資信託の方が有利になるとのデータもあります。

また、コア・サテライト戦略のコア部分にはS&P500や全米株式、NASDAQ100を選択しましたが、全世界株式に投資することも良い選択肢だと思います。

2021年6月29日よりSBI証券から発売された『SBI・V・全米株式(VTI)』は、万人におすすめな投資信託だと思います。

運用開始から1年以上が経過したわね!

ちなみに『つみたてNISA』は楽天証券でeMAXIS Slim全米株式(S&P500)に投資をしています。

しかし、楽天証券は改悪に次ぐ改悪が続いているので、最近はお得なSBI証券に乗り換える人が続出していますね。

SBI証券では三井住友カードがお得や

ポートフォリオの見直しと今後の方針

ポートフォリオの見直しと、今後の方針についてにも記述しておきます。

まずポートフォリオについては、コア・サテライト戦略のコア部分の強化をするために、投資信託にてS&P500とVTI(全米株式)、NASDAQ100の割合をもう少し増やしたいと考えています。

特に今年はNASDAQ100が弱い状況ですので、下落しているうちにNASDAQ100の買い増しを検討しています。

落としている今がチャンスよ!

同時に、サテライト銘柄(個別株)の整理と、ETFリスクの低減を計る予定です。

サテライト運用では痛い思いをしたからな

今年の米国市場は軟調な相場ですが、こんな時こそコツコツと積立投資を継続したいと考えています。

また、9月にも重要な経済指数の発表も多くFOMCでは大幅利上げの予想もあるので、もし相場が下落した時のために買い増しする銘柄を模索しています。

ポートフォリオ公開 まとめ

ポートフォリオ公開記事をまとめていきます。

まず、現在のポートフォリオでは自分のリスク許容度に見合っていな部分があるため、各アセット(米国ETF・個別株・投資信託)の見直しを考えています。

・コア資産の強化(引き続きのインデックス投資)

・ETFリスクの低減

・長期保有できる個別株の購入

筆者のポートフォリオはハイテク株を多く含んでいたため、昨年末からの米国市場の下落にともない総資産は500万円ほど減少しています。

先月からは160万円ほど増加していますが、下落相場でも狼狽することなく積立投資を継続していますので、ある程度上昇相場に乗ることができました。

資産形成は初めが肝心ですから、間違った手法をとってしまうと取り返しのつかない状況を招きかねません。

みなさんも自分の投資目的を明確にし、自分のリスク許容度の範囲内で正しい手段を選択してください。

今後もポートフォリオの公開と共に、資産状況も報告していきたいと思います。

最後まで読んでくれてありがとう!

レッツ エンジョイ!

先月の資産公開記事はこちらです⇩

今回の記事が良かったと思ったら⇩クリックしていただけると励みになります。

積立投資をクレカ決済にすることで、お得にポイントがもらえるサービスです。

通常の申し込みページよりもお得な『紹介特典2,000ポイント』がもらえるURLを貼っておきます。

ビットコインと言えば500円から仮想通貨が買えるコインチェック!

このリンクから会員登録すると、もれなく1,000円プレゼントされます!

*紹介URLをクリックして表示されたページから、別のページに移動してしまうと、報酬対象外になります。

コメント