・3/15のマーケットの値動き

・株式市場が上昇した理由

・リセッション入りを警戒する理由

・米国市場はいつまで上昇を期待していいのか

⇩クリックでランキングの応援をしてください。

(あなたの大切な5秒間、いただけませんか?ポチって戻るだけで大感謝)

こんにちは!

1晩で100万円戻してホッとしている

『ここ屋』よ!

3/15の米国市場は大型グロース株を中心に、反発(上昇)しました。

強いPPI(生産者物価指数)と原油安を受けて、債券が売られ株価は上昇するリスクオンに転じました。

とはいえ、このまま株式市場は上昇を続けるかと言えば、まだまだ下落トレンドを抜けるにはあく抜け要素が不足しているのではないかと考えています。

そのあたりについて、1日のマーケットを振り返りながら考察していきたいと思います。

まだ上昇に転じるには不確定要素が多い米国市場

昨日(3/15)のマーケットを振り返って、今後の考察をしていきたいと思います。

3指数とも大きな反転を見せた米国市場

昨日の米国市場は寄り付きより大きく上昇し、引けにかけてさらに買われる展開となりました。

S&P500…+2.14%

NASDAQ100…+3.16%

Dou…+1.82%

ちなみに先週1週間でNASDAQ100は▲2.05%、S&P500は▲0.67%、Douは+0.39でしたので、先週の下落を1日で取り返す結果となりました。

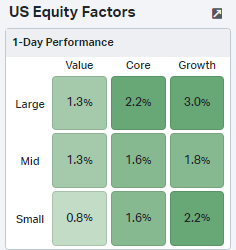

全部高のなかでも特に大型グロースが強かった

大型グロースが+3%と指数をけん引する中で、バリューも上昇するといった全部高でリスクオン相場になりました。

エネルギーセクターの巻き戻し開始か?

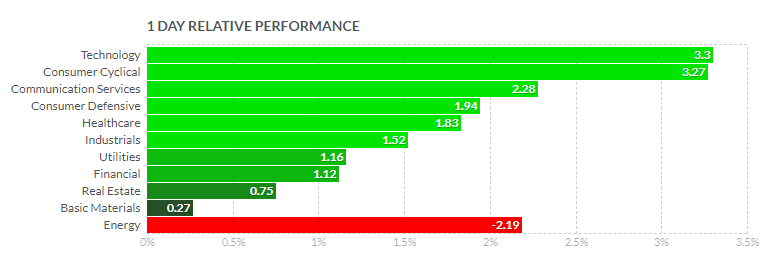

セクター別にパフォーマンスを確認すると、11セクター中10セクターが上昇し、エネルギーセクターのみ大きく売り込まれる展開でした。

もっとも上昇したのは情報技術セクターで、一般消費財セクターと共に3%以上の上昇を見せました。

エネルギーセクターは年初来でも20%以上の上昇を見せていましたので、原油価格の下落と共に株価の巻き戻しが始まったのかもしれません。

原油価格は投機資金が抜けトレンドの転換か

クルードオイルの価格は一時は$130に達するも、現在価格は$100を切り高値から▲30%安と売り込まれています。

ロシアのウクライナ侵攻で地政学的リスクがあるとしても、さすがに買われすぎと判断されたようです。

暴騰していた原油価格ですが、投機資金が抜けて一旦は下げ目線のようです。

原油価格の下落は株式にとっては良いニュースのため、昨日の株高につながったと考えられます。

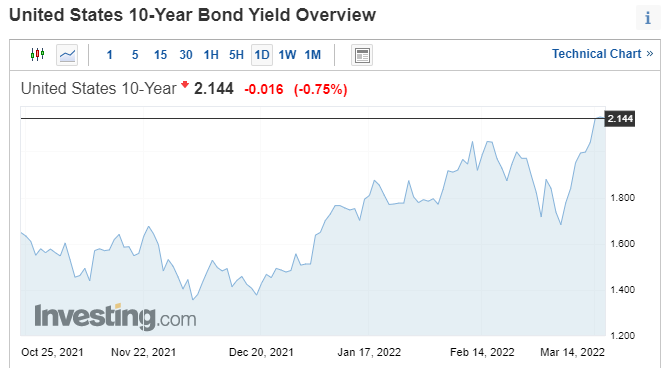

長期金利が上昇するも投資マネーは株式マーケットへ

米10年債利回りは2.0%を超えると、一気に2.1%をブレイクアウトしました。

通常であれば長期金利の急激な上昇は、株式市場にとっては悪材料となり株価の下落を招きます。

今回の利回りの上昇は、債権市場に流れた投資資金が株式マーケットに流入したように見えます。

長短金利差のフラットニングが進めばリセッションを警戒

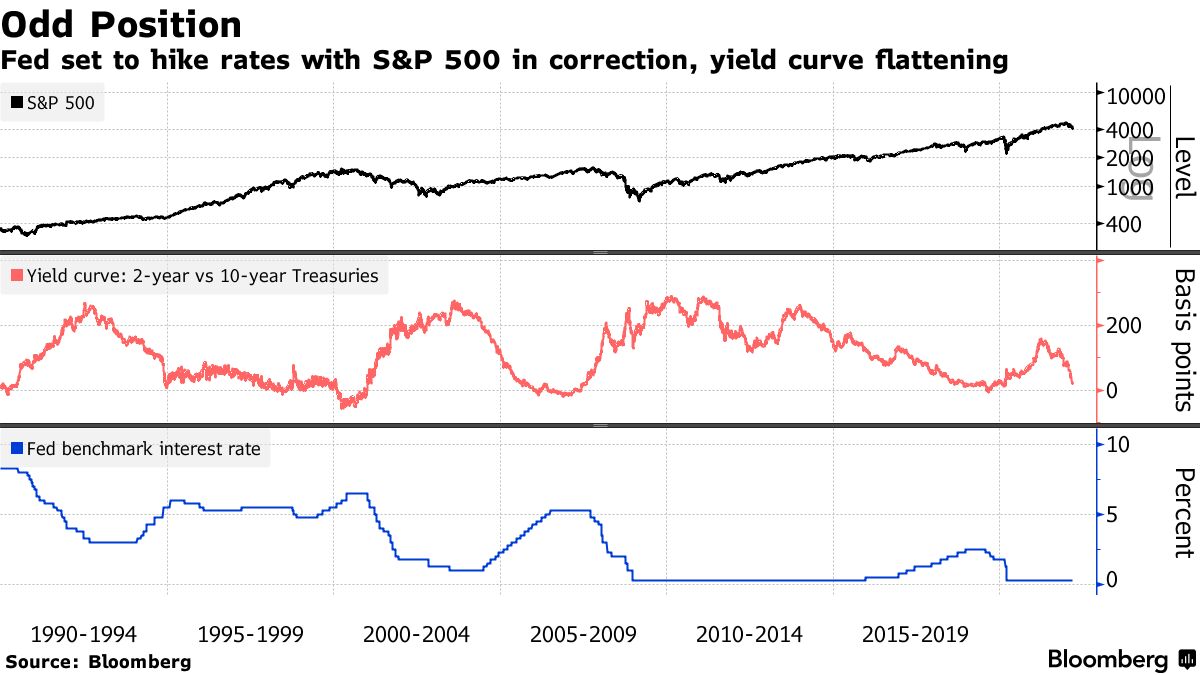

長短金利差とは、米10年債利回りと米2年債利回りとの金利差を指します。

この金利差を利用して銀行などは利ザヤで利益を上げることになりますので、フラットニングが進むとリセッション(景気後退)を警戒する必要があります。

下のグラフは、過去30年の米国の株式市場と長短金利差、政策金利を比較したものです。

真ん中の長短金利差(イールドカーブ)が0に近付いた後に、景気後退がはじまり、それを救うかのように政策金利を下げてきました。

しかし、今回はイールドカーブのフラットニングが起きたとしても下げる金利はすでにありません。

逆に、これから金利を上昇させなければならない局面のため、スタグフレーションが起きる可能性があります。

インフレと景気後退局面が同時に起こること。景気停滞を意味する「スタグネーション(Stagnation)」と「インフレーション(Iinflation)」を組み合わせた造語です。

株価を救うために金利を下げてきた過去があるけど

今回はこれから利上げを開始するってとこや

とはいえ、イールドカーブが0になるまでにはもう少し時間がかかりそうですから、株式市場の上昇への期待は数年あるとも考えています。

地政学的リスクは織り込みするも足元のインフレは健在

ロシアがウクライナに侵攻して3週間が経過し、株式市場にも大きな影を落としました。

原油価格を含めたコモディティ価格は高騰し、西側諸国による経済制裁はロシアをデフォルトに落とすところまで来ています。

地政学的リスクによるマーケットへの影響は一時的と言われることが多いのですが、今回の騒動ではインフレが加速して企業業績にまで爪痕を残すことが予想されています。

先のCPIでは7.9%まで上昇した米インフレ率ですが、この数字には理性学的リスクが織り込まれていないことを忘れてはいけません。

3月に発表されたCPIでは7.9%のインフレ率が発表されました。しかし、ロシアがウクライナに侵攻したのが2月末であることから、コモディティ価格の上昇がインフレ率に織り込まれるのは4月に発表される3月のCPIです。また、FY22の1-3決算が発表される4月には地政学的リスクを含み始めるため、ファンダメンタルが株価に影響を与えるのは次回決算以降となりそうです。

米国市場のメインシナリオは利上げによるインフレ退治

昨年末からの株価下落は、インフレの鎮静化のための利上げによるものでした。

3月からはじめる利上げは、2022年中6回から7回の予想がされています。

FFレートの引き上げを開始したところで、インフレの高止まりが解消されないようですと、FRBは利上げペースを速めると共にバランスシートの縮小(QT)を強める公算が高いです。

どちらも株式市場にとっては悪材料となるため、昨日の株価の上昇は一時的に過ぎず、このまま株価が反転上昇するとは考えにくいと言えるでしょう。

まとめ

3/15の米国市場は、エネルギーセクターを除いて大きく反発上昇をしました。

原油価格の下落やPPIの発表によるインフレ懸念の後退が株価を切り上げる要因となりました。

目先の地政学的リスクは既に織り込まれたとの見解はありますが、西側諸国によるロシアへの経済制裁は今後の市場に大きな影を落とす公算が高いです。

足元のインフレ退治はこれからが正念場です。

メインシナリオは『利上げ』を含んだ金融引き締めに対して、米国の企業がどう耐えることができるのかといったことが焦点になります。

4月からは決算シーズンが開始されますが、相場がさらに下目線になる可能性もあるといったリスクを抱えています。

われわれ個人投資家は、今回のような上昇日に自分のポートフォリオを見直す良い機会となりそうです。

目先ではFOMCが開催されていますので、パウエル議長のスピーチに注目をしましょう。

投資は自分のリスク許容度を理解して、自己責任、自己判断でお願いします。

最後まで読んでくれてありがとう!

レッツ エンジョイ!

記事が良かったと思ったら⇩クリックしてもらえると励みになります

SBI証券が新サービス『クレカ積立』で、お得にポイントがもらえるサービスです。

SBI証券『クレカ積立』について詳しくはこちら

通常の申し込みページよりもお得な『紹介特典2,000ポイント』がもらえるURLを貼っておきます。

ビットコインと言えば500円から仮想通貨が買えるコインチェック!

このリンクから会員登録すると、もれなく1,000円プレゼントされます!

*紹介URLをクリックして表示されたページから、別のページに移動してしまうと、報酬対象外になります。

コメント