・7月の米国市場のニュースを知りたい

・7月の米国の代表的指数の値動きを知りたい

・7月の米国の主要銘柄の値動きを知りたい

・7月の米国ETFの値動きを知りたい

・2021年今後の投資戦略を知りたい

クリックでブログランキングの応援をしてください。

こんにちは!7月は

追加投資を控えた『ここ屋』よ!

2021年の米国市場は、金融相場が終焉を迎え実績相場に転換する時期が近付いてきたようです。

年内の暴落予想をするアナリストもいる中で、われわれ個人投資家はどんなポートフォリオにしておくべきなのでしょうか。

今後の投資方針を決定するためにもマーケットの状況は把握しておきたいところです。

そこで今回の記事では、2021年7月を振り返り米国市場に大きな影響を与えた出来事と、マーケットの1ヶ月の値動きをまとめていきたいと思います。

【2021年7月】米国市場の振り返り

【2021年7月】米国市場の振り返りとして、米国経済指数の発表をはじめとした米国市場に大きな影響を与えた出来事について解説していきます。

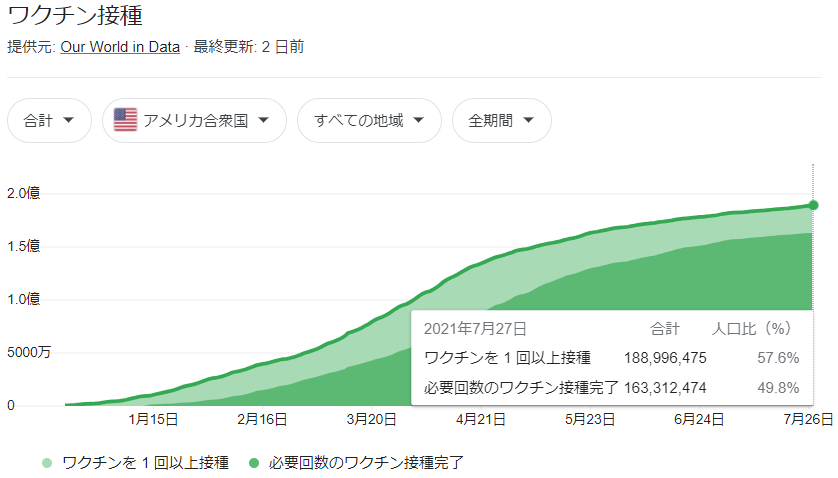

【2021年7月】コロナワクチンの普及率

2021年7月26日現在の米国で、コロナワクチンを1回以上摂取した人口比率は57%を超えておりますが、2回目の接種を完了した人口比は50%にも満たない状況です。

ワクチン接種開始の早かった米国も、共和党支持者によるワクチン接種の拒否やSNSなどで誤った情報発信の影響で、ワクチン接種の速度が鈍化しています。

現在では新型コロナウイルス感染の主流はデルタ株をはじめとする変異種に変わっており、米国では1日当たりの感染者数が10万人を超える日もあるなど、感染ピークの第5波が襲ってきている状況です。

新型コロナウイルスによるパンデミックが治まらないうちは、私たち個人投資家もマーケットの動向に気を配らなければいけなそうです。

2021年7月米国市場に大きな影響を与えた出来事

2021年7月米国市場に大きな影響を与えた出来事を、時系列順に簡単にまとめてみました。

・7/ 1 ISM製造業景気指数(6月)発表

・7/ 2 雇用統計発表

・7/ 6 ISM非製造業景気指数(6月)発表

・7/ 8 FOMC議事録

・7/11 リチャード・ブランソン宇宙へ

・7/13 CPI消費者物価指数(6月)発表

・7/14 PPI生産者物価指数(6月)発表

・7/16 小売売上高(6月)発表

・7/20 GAFAM決算発表シーズン

・7/20 ジェフ・ベゾス宇宙へ

・7/29 FRB政策金利【FOMC】

・7/29 実質GDP(速報値)第2四半期発表

発表された指標値は、比較的コンセンサス予想通りのものが多かったため、市場の混乱を招くことはありませんでした。

予想を上回る消費者物価指数

CPIについては予想4.9%に対して実績5.4%(コア予想4.0%→実績4.5%)と、インフレ上昇が止まりませんね。

パウエル議長が言う通り、ホントに一時的だったらいいんですけど、これが続くようだとマーケットは混乱しそうです。

ヴァージンギャラクティックは宇宙を宣伝に公募増資

それにしてもリチャード・ブランソンは宇宙に旅立つと共に、自社のSPCE(ヴァージン・ギャラクティック)の公募増資(ATM)なんかしてイヤらしいですね。

株価が上昇するところを狙ったんでしょうが、投資していた個人投資家は大損です。

中国当局のやり方は好かん

中国国家の方針は個人的にも好きではないんですけど、中国当局がやることはエグいです。

あんだけ規制かければ企業は成長しませんね。

テックにしても教育にしてもIPOにしても、民主主義は国家最優先すぎやしませんか?

だから中国株には手を出したくないんです。

テンセントが激安になってちょっと買ってみたくはなったんですが。。。

国家の安全優先と言えどもやりすぎですよ。

今後の中国テック企業の見通しは暗いですね。

【2021年7月】アメリカ10年債

米国市場で『長期金利』と言えば、アメリカ10年債のことを指します。

現在も、FRBによるゼロ金利政策が継続されているため、長期金利は低水準で安定しています。

長期金利と株式はシーソーの関係にあるため、急激な長期金利の上昇は、株式の価格は下落を促します。

特にボラティリティの高いハイテク株や、ハイパーグロース株から売られる傾向にあります。

期待インフレ率が上がると

長期金利も上昇するんやな

7月は1.475で明けて、一時は1.138まで下落しましたが現在は1.23から1.30付近の低水準で安定しています。

直近の1ヶ月では15%以上の下落をした長期金利ですが、今後は上昇が予想されています。

穏やかに上昇する分でしたら株価に大きな影響はありませんが、急激な上昇は相場の混乱を招きます。

長期金利の安定は、7月にハイパーグロース株が上昇した理由のひとつです。

【2021年7月】米国市場の主要4指数

米国市場の主要4指数とは、NYダウ、S&P500、NASDAQ100、Russell2000を指します。

それぞれの特徴が、マーケットの状況を把握するのに適していることから、代表的な指数とされています。

NYダウとは、正式名称を『ダウ・ジョーンズ工業株価平均』といい、ウォール・ストリート・ジャーナルを発行するダウ・ジョーンズ社が発表する平均株価指数のこと。代表的な上場された30銘柄の推移をもとに算出されている。名前に『工業株』と入っているが、1896年に設定された当初の名前の名残り。

S&P500とは、米国の格付け会社スタンダード&プアーズが算出している株価指数のこと。米国の株式市場に上場している大型株500銘柄の株価を基準にした『時価総額加重平均』で算出された指数。その選出された500社で全米上場企業の時価総額のほぼ8割を占める。

NASDAQ100とは、NASDAQに上場した時価総額上位100銘柄(金融を除く)の時価総額加重平均で算出された指数のこと。NASDAQ総合指数が3,000銘柄以上からなるのに対し、NASDAQ100は上位100銘柄(金融を除く)に絞られていることから、ハイテク株が中心となる。

Russell2000とは、ラッセルインベストメント社が算出する米国の代表的な小型株指数。上場銘柄の時価総額が1,001位から3,000位までの銘柄の浮動株調整後の時価総額加重平均型の株価指数。ちなみに、1位から1,000位がRussell1000指数。

それでは、それぞれの指数の値動きを見ていきましょう。

2021年7月のダウ・ジョーンズ

2021年7月のダウ・ジョーンズは、34,500台で明けて5月につけた高値35,000を更新しました。

一度は33,700台に下落しましたが、現在は35,000台の高値を推移しており1ヶ月では1%強の上昇をしています。

2021年7月のS&P500

2021年7月のS&P500は、4,304.1で明けて一度は7/19に4,232まで急落しましたが、1週間後の7/26にはクローズハイの4,422まで上昇しました。

現在では4,400付近で推移していて1ヶ月では2%以上の上昇をしていますが、少し過熱感があり警戒すべきかとも感じます。

2021年7月のNASDAQ100

2021年7月のNASDAQ100は14,531で明け、7/26にはクローズハイの15,125をつけています。

1ヶ月で3%以上の上昇をして新高値を更新し続けるNASDAQ100は、アナリストが割高と警告している一方で、常に高騰を続けていることも事実です。

暴落というのは突然訪れるため、個人投資家も強気一辺倒ではなくリスクヘッジもしておきたいところです。

2021年7月のRussell2000

2021年7月のRussell2000は、2,320.30で明けて7/19には2101まで下落をしましたが、現在では2,230付近まで回復を見せています。

7月の1ヶ月で4%程度の下落をしているRussell2000ですが、小型株は『炭鉱のカナリア』とも呼ばれマーケットの先行指数でもあるため、今後の下落を示唆しているのかも知れません。

【2021年7月】金(ゴールド)

2021年7月の金(ゴールド)は、1,776で明けて7/14には1,834まで上昇しました。

現在は1,800付近を推移していますが、インフレが懸念が再浮上したためか価格を切り上げています。

1ヶ月で2%程度の上昇ですが、今後の株価下落をリスクヘッジする意味ではゴールドへの投資は賢明な判断かも知れません。

6月には大幅な下落を見せたゴールドですが、ドル価格の上昇が原因と考えられています。

しかし、今後はこのままインフレが続くようですと、再びゴールド価格は上昇していく公算が高いです。

筆者は4月末にゴールド価格上昇について記事にしていました。

しかし、実際に購入したのは6月に入ってからのため、きっちり暴落のあおりを喰らっています。

やっと少し上昇してホッとしとるな

【2021年7月】仮想通貨(BTC)

2021年に入って乱高下するBTCですが、7月末には大きなニュースが飛び込んできました。

7月のビットコイン価格は34,113で明け、引き続き下落トレンドでした。

しかし、7/25に暴騰を見せ現在でも4万ドル付近を推移しています。

要因はイーロンマスクの発言(スペースXでもBTCを保有している)と、Amazonがビットコイン決済を導入するといったニュースが飛び込んだからです。

このニュースは英国の経済ニュースでしたが、Amazonの『内部筋』から得たとのことでしたが、Amazonは翌日には公式にこれを否定しました。

もう少し下落した時点で買い増しを考えていた筆者にとっては少し残念なタイミングでの高騰でしたが、将来に向け価格の上昇をしてくれるものだと信じています。

【2021年7月】主要銘柄

【2021年7月】主要銘柄の値動きを確認していきます。

ここでは、GAFAM+テスラ及び、7月に大きな動きのあった銘柄に絞って解説していきます。

【2021年7月】GAFAM+TSLAの値動き

【2021年7月】GAFAMの1ヶ月の値動きですが、5銘柄とも5~11%の上昇を見せています。

特に、Googleは1ヶ月で2桁成長と大型テック株とは思えない成長率です。

昨年から続く長いボックス相場だったアップルとアマゾンも、ここにきて巻き返しが始まったようです。

TSLAについては、先月は好調でしたが7月は▲6%と大きくやられています。

今回の決算ではコンセンサス予想を大きくビートしたのですが、株価は上げていません。

新車出荷台数も増える見込みとのことですが、テキサスとベルリンの新工場立ち上げが予定通りにいくかどうかで今後の株価に大きな影響がありそうです。

その他のセクターについて言及すると、金融、エネルギー、半導体が大きく下落している一方で、

一般消費財、生活必需品、ヘルスケアなどが価格を上昇させています。

これらセクターが値上がりしているということは、マーケットは業績相場に向かっていることをハッキリと指している証拠です。

なお、こちらのヒートマップを目にすることも多いと思いますが、無料の情報ツール『finviz』です。

【2021年7月】その他大きな値動きのあった銘柄

【2021年7月】その他大きな値動きのあった銘柄として、CMG(チポトレ)があげられます。

チポトレはメキシコのファーストフード店のチェーン展開を手掛けていて、7月には1ヶ月で20%以上の上昇をしています。

7/21に好決算を受けて窓を開けて11%以上も上昇しており、出来高も伴っていることから機関投資家も大きな資金を投資したことがわかります。

【2021年7月】米国ETFの値動き

【2021年7月】米国ETFの値動きの中で目立ったものとして、ダウやVTIに比べてS&P500のリターンが大きかったところを見ると、大型株の上昇が特徴的だったのかと思います。

QQQが3%以上の上昇をしている一方で金融、エネルギー、小型株などが軟調でした。

『ここ屋』も7月は引き続き

資産を増すことに成功したわ!

2021年8月注目スケジュール

2021年8月に予定されている、米国相場に大きな影響を及ぼしそうな注目のスケジュールについて記載しておきます。

・8/ 2 ISM製造業景気指数(7月)発表

・8/ 4 ISM非製造業景気指数(7月)発表

・8/ 6 雇用統計発表(7月)

・8/11 CPI消費者物価指数(7月)発表

・8/12 PPI生産者物価指数(7月)発表

・8/17 小売売上高(7月)発表

・8/19 FOMC議事録

・8/26 実質GDP(改定値)第2四半期発表

*8/26~ジャクソンホール会議

・8/29 FRB政策金利【FOMC】

ジャクソンホール会議が

最大の注目イベントやな

8月上旬は引き続き決算シーズンにより株価の上昇が予想されます。

多くのアナリストは夏枯れ相場を予想していましたが、8月もマーケットは好調を継続する可能性もあります。

8月末のジャクソンホール会議で、テーパリングに関する議論がはじまる場合は、株価に大きな調整が入るかも知れません。

2021年7月振り返りまとめと今後の予想

・コロナワクチンの普及率が鈍化する中デルタ株がまん延

・長期金利(米10年債)は低水準で安定

・主要4指数の中でも小型株のRussell2000が軟調

・金価格は再び上昇トレンド

・仮想通貨(BTC)は突然の爆上げ

・GAFAMは更に高値を切り上げる

・テスラ好決算出すも株価は軟調

・CMG(チポトレ)が高騰

*8月のジャクソンホール会議が分岐点

7月のFOMCも無事に通過し好調が続く米国市場ですが、GAFAMをはじめとする好決算が続く中で8月も更なる上昇相場が期待されています。

しかし、8月のジャクソンホール会議でテーパリングに関する議論が始まれば、秋口にかけて大きな調整局面があるかも知れません。

個人投資家がやるべきことは、暴落に備えつつも機会損失をさせないようVTIやVOOなどのインデックス投資を軸に、キャッシュポジションを上げておくことです。

それでも何かに投資をしたいのであれば、業績相場に強いヘルスケアセクターや生活必需品セクターがおすすめです。

特にヘルスケアは最近好調やな

今はまだ市場から資金を抜いてはいけない状況ですが、マーケットに関するニュースには目を光らせておく必要がありそうです。

投資は自己責任ですので、自分のリスク許容度を理解して、投資を楽しんでください。

最後まで読んでくれてありがとう!

他にもお得情報がいっぱいですので

別の記事も読んでみてね!

2021年6月30日よりSBI証券が新サービス『クレカ積立』を開始しました。

積立投資をクレカ決済にすることで、お得にポイントがもらえるサービスです。

通常の申し込みページよりもお得な『紹介特典2,000ポイント』がもらえるURLを貼っておきます。

コメント