・米国株の市場相場を知りたい

・2021年3月の状況を知りたい

・どのセクターが強かったか知りたい

・これから成長するセクターを知りたい

・高騰する可能性のある銘柄を知りたい

クリックでブログランキングの応援をしてください。

こんにちは!

今は投資する時期ではないと

考えている『ここ屋』よ!

2020年に引き続き、高騰相場からスタートした2021年でしたが、2月の中旬ころから長期金利上昇による株価の下落が目立ち始めました。

2021年も第1四半期を終えて、これから米国株式時市場はどのように動くのでしょうか?

また、今は投資するタイミングなのか?

今後の米国株式市場を占う上でも、3月の相場を振り返ってみましょう。

それでも米国株は好調【2021年3月】

こちらは米国株(S&P500)のヒートマップです。

目にしたことのある人も多いかも知れませんが、『finviz』という無料のヒートマップツールです。

参考にURLを添付しておきます。

3月のS&P500は全体的に明るい緑の方が多い印象です。

これは1ヶ月で10%以上のプラスになっている銘柄が多かったことを表しています。

特に、一般消費財や生活必需品、素材株や金融セクターなどが強かった印象です。

GAFAMの中では、FB(フェイスブック)が安定した強さを見せた期間でした。

2021年3月のS&P500は微上昇

月初は下落でスタートしたS&P500でしたが、3月中旬にかけて高騰し、最終的にVOOは1ケ月で2.1%の上昇となりました。

微上昇を言いましたが、12ケ月にしたら年間25%の上昇となりますので、まずまずの上昇ですよね。

ハイパーグロース銘柄が下落する一方で、バリュー株をはじめとする一般消費財、生活必需品セクターや、素材、金融セクターが強かったためS&P500の全体を押し上げる結果となりました。

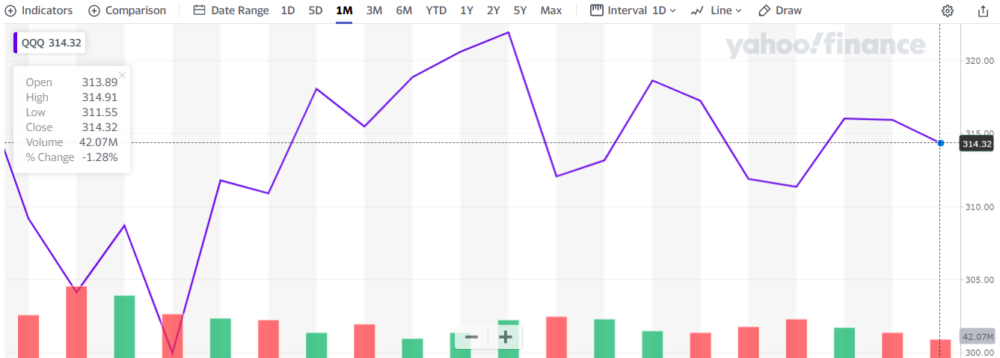

苦しかったのはNASDAQ

S&P500が1.6%上昇する中、苦しかったのはNASDAQですね。

3月は月初来でQQQは1.3%の下落となりました。

グロース株中心の投資家にとっては、2月に引き続きの悪夢の3月でしたね。

FBは9%の上昇と底力を見せましたが、その他GAFAMは現状維持がやっとでした。

一方、TSLA(テスラ)については11%以上のダウン。2月中旬から30%もの下落を続けています。

テスラを含むARKが下落し、ARKが保有する銘柄も連動して下落するという悪循環でした。

長期金利(米10年債)の上昇は、リスクの高いハイテク株が売られる状況を引き起こします。

今後も長期金利上昇によるハイテク株の下落が続く見込みです。

ちなみに、この比較チャートは『Yahooファイナンス』を使用していますが、無料で色々な機能があり非常に便利です。

使い方はこちらの記事で詳しく解説しています。

この状況下で含み損が出る人はリスクが高い

2021年3月は、NASDAQが下落する一方で、S&P500は上昇を見せる局面でした。

2020年は、コロナショックからの経済回復をするために、米国政府機関の経済政策やFRBの量的緩和措置によりほぼすべての株が上昇局面を見せていました。

一方2021年は、コロナワクチンの接種が広まり景気回復の期待が高まり、更なる長期金利の上昇が見込まれ、ハイテク株の下落が促進されています。

2021年の2月、3月に総資産を減らした投資家は、ポートフォリオの大半をハイテク株で占めていたのではないでしょうか?

引き続きハイテク株が売られる状況下では、グロース株のポジションを落とし、バリュー株やインデックスファンドのポジションを上げることをおすすめします。

2021年4月は米国株に投資するタイミングではない

その理由のひとつは『円安だから』

2021.3.31の為替相場は、$1=110円台を付け年初来の102円台から8%ものドル高を進行させています。

ここ数十年の為替を見れば、まだまだドル高と言えるほどではありませんが、『米国株を買うには円高の今がチャンス』と言える域は脱してしまいました。

もちろん、為替ばかりを気にしていると機会損失をしてしまう可能性も高いですが、このボラティリティの高い状況で円安は追い風とはなってくれないでしょう。

2021年4月は米国株式市場にエントリーするにはリスクの高い相場だと思います。

ただし、現在下落している銘柄は、ボラティリティが高く、今後大きな成長の可能性を秘めた銘柄であることも確かです。

ハイパーグロース銘柄をはじめとした、IT、5G、フィンテック、自動運転、宇宙銘柄、スパック銘柄などは、今後の世界を背負って立つ業種であることは間違いありません。

いつかまた高騰するであろうと予測するならば、多少下落してお買い得になった銘柄を購入するチャンスであるとも言えます。

自分のリスク許容度を見定めながら、エントリーするであれば大きなチャンスが巡ってくるかもしれません。

4/2米雇用統計の失業率の影響

ただし、4月に入り4/2の米雇用統計の結果を見てからでも遅くはないと思います。

失業率の低下が予想よりも早く促進されている場合は、更なる長期金利の上昇を促します。

FRBによる量的緩和措置の引き締めも2023年とも言われていますが、より早まる予測がされてしまうと、米国株の下落は底が見えなくなってしまいます。

『落ちてくるナイフはつかむな』

今はまだ、ナイフは落ちている途中だと思いますよ。

それでも投資したい場合はどのセクター?

長期金利の上昇の恩恵をあずかった金融セクターも、これ以上の高騰を望めるとも限りません。

インフレが抑制されている状況下では、コモディティの高騰も足踏みをすることでしょう。

そんな中で、比較的割安で放置されているセクターがあります。

それは『ヘルスケア』です。

ワクチンの開発や世界中に接種が広まる今でも、ヘルスケア銘柄の中には予想PERが15倍以下の割安で放置されているものがあります。

高騰する可能性のある銘柄は?

特に、PERが低く今後高騰の可能性のある銘柄は、PFE(ファイザー)11.5倍、MRK(メルク)11.8倍、ABBV(アッヴィ)8.6倍、BMY(ブリストル・マイヤーズ)8.5倍、JNJ(ジョンソン&ジョンソン)17.4倍などは今後も安定した成長が期待される銘柄のひとつです。

2021年3月米国株まとめ

・S&P500は引き続き好調

・ハイテク株の多いNASDAQは、長期金利上昇の影響が色濃く厳しい局面

・2021年4月はエントリーするにはハイリスクな状況

・今後成長する可能性のあるセクターはヘルスケア

・その中でもPFE・MRK・ABBV・BMY・JNJは成長が期待される

*投資は自己責任でお願いします。

最後まで読んでくれてありがとう!

他にもお得情報がいっぱいですので

別の記事も読んでみてね!

2021年6月30日よりSBI証券が新サービス『クレカ積立』を開始しました。

積立投資をクレカ決済にすることで、お得にポイントがもらえるサービスです。

通常の申し込みページよりもお得な『紹介特典2,000ポイント』がもらえるURLを貼っておきます。

コメント